Процентный арбитраж

Процентный арбитраж - это сделка, сочетающая в себе конверсионную (обменную) и депозитарную операции с валютой , направленные на получение прибыли за счёт разницы в процентных ставках по различным валютам.

Процентный арбитраж имеет две формы: без форвардного покрытия и с форвардным покрытием .

- Процентный арбитраж без форвардного покрытия - это покупка валюты по текущему курсу с последующим размещением её в депозит и обратной конверсией по текущему курсу по истечении срока депозита. Эта форма процентного арбитража связана с валютным риском .

- Процентный арбитраж с форвардным покрытием - это покупка валюты по текущему курсу, помещение её в срочный депозит и одновременная продажа по форвардному курсу. Эта форма процентного арбитража не влечёт за собой валютных рисков.

См. также

Wikimedia Foundation . 2010 .

Смотреть что такое "Процентный арбитраж" в других словарях:

- (interest arbitrage) Операции с иностранной валютой между финансовыми центрами, использующие различия в процентных ставках в этих двух центрах и разницу в срочных и наличных валютных курсах. В некоторых случаях прибыль может быть получена путем… … Финансовый словарь

Процентный арбитраж - см. Арбитраж … Энциклопедия права

- (interest arbitrage) Операции с иностранной валютой между финансовыми центрами, использующие различия в процентных ставках между двумя центрами и разницу в срочных и наличных валютных курсах. В некоторых случаях прибыль может быть получена путем… … Словарь бизнес-терминов

процентный арбитраж - Операции с иностранной валютой между финансовыми центрами, использующие различия в процентных ставках в этих двух центрах и разницу в срочных и наличных валютных курсах. В некоторых случаях прибыль может быть получена путем приобретения… … Справочник технического переводчика

Процентный арбитраж - см. Арбитраж процентный … Терминологический словарь библиотекаря по социально-экономической тематике

Процентный арбитраж - см. Арбитраж … Большой юридический словарь

В США арбитраж, при котором долларовые средства инвестируются в инструменты, деноминированные в иностранной валюте, и хеджируется появляющийся в результате этой операции валютный риск посредством обмена доходов от инвестиционного форварда на… … Финансовый словарь

Арбитраж

Арбитражем называется деятельность, имеющая целью извлечение доходов путем перепродажи ценных бумаг или валют по более выгодным ценам на том же рынке, но в каком-то будущем периоде, или на других рынках.

Арбитраж и связанная с ним деятельность включает в себя как знание о разности цен, так и способность к предвиденью динамики цен, объемов операций, возможной прибыли и риска. Арбитраж в основном связан с международными срочными финансовыми операциями, включая курсы иностранной валюты, краткосрочные проценты и стоимость ценных бумаг.

Размер максимальной прибыли в результате арбитражных сделок изменяется в зависимости от связанного с ними риска.

Процентным арбитражем на денежных рынках называется перемещение ресурсов от одной валюты к другой ради улучшения условий кредитования или заимствования.

Фактически процентный арбитраж сводится к выбору страны или валюты с наиболее благоприятной процентной ставкой кредита. В качестве финансовых инструментов при процентном арбитраже могут фигурировать срочные банковские депозиты или государственные облигации. Перемещение ресурсов из одной валюты в другую предполагает наличие валютного риска, и подобные валютные переводы относятся к категории непокрытого процентного арбитража.

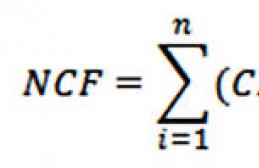

Если валютная спекуляция оказывается оправданной, то риск, связанный с комбинированием процентного арбитража с открытой валютной позицией дает возможность получить дополнительную прибыль, которая усиливает выигрыш, получаемый за счет собственно процентного арбитража. Так, если поместить первую валюту на депозит на срок T, то получим

А если использовать непокрытый процентный арбитраж, то

Здесь St - курс второй валюты относительно первой Vt(1)=St Vt(2) в момент времени t, Vt(1) - текущая стоимость первой валюты, ri, i=1,2 - ставка процента для i-ой валюты. Суммарный выигрыш получается при ST>S0 и r2>r1.

Валютный риск связан со случайными значениями курса ST. Прибыли/убытки, полученные арбитражером по окончании финансовой операции, вычисляются по формуле

Эквивалентным арбитражем называется покупка или продажа комбинаций опционов и наличных позиций, когда между теоретически эквивалентными комбинациями на практике возникает разница цен.

Например, комбинация

длинной наличной позиции и опциона

продажи создает опцион купли, а

комбинация короткой наличной позиции

и опциона купли создает опцион продажи.

Действительно, при S0=K имеем

S0-ST+(ST-K)+=(K-ST)+.

Эквивалентный арбитраж обеспечивает соответствие цен опционов и цен наличного базисного актива, а также поддерживает равновесные цены на опционы купли и продажи. При любом t должна иметь место формула паритета цен для опционов купли и продажи европейского стиля на один и тот же базисный актив с одинаковой ценой исполнения:

При нарушении паритета возникает арбитражная ситуация.

Простейшей арбитражной стратегией с фьючерсами является межрыночный арбитраж, который может включать либо только фьючерсные контракты, либо одновременные сделки на фьючерсном и на форвардном рынках. Около 30% открытых позиций во фьючерсах на индекс акций FT-SE 100 на Лондонской фьючерсной бирже используются в арбитражных операциях. Целый ряд финансовых институтов, являющихся членами фьючерсных бирж в Чикаго и Лондоне, используют свой персонал только для осуществления межрыночного арбитража с процентными фьючерсными контрактами, базирующимися на срочных трехмесячных депозитах с одной стороны и на облигациях казначейства США или наличных срочных депозитах с другой стороны.

В декабре 1981 года на Чикагской фьючерсной бирже был введен фьючерсный контракт, основанный на трехмесячном евродолларовом депозите размера $1000000. Это фьючерсный контракт с расчетом за наличные, не предусматривающий никакой поставки наличного финансового инструмента по истечении контракта. В настоящее время одним из наиболее существенных способов использования этого фьючерса является арбитраж между наличными и фьючерсными позициями, путем создания синтетического инструмента, названного "strip". Известно, что большинство торговцев евродолларовыми фьючерсными контрактами с несколькими ближайшими кварталами поставки посвятили себя реализации этой стратегии. "Strip" означает либо комбинацию наличных депозитов и длинной позиции во фьючерсном контракте, либо кредита и короткой позиции. Если Size - размер наличного депозита, rd - годовая процентная ставка наличного депозита, M - размер фьючерсного контракта, T - срок до поставки по фьючерсному контракту, Ft - фьючерсная цена, то прибыли/убытки от "strip" рассчитываются либо по формуле

Если деньги даются в долг, либо по формуле

Если деньги занимаются. Такая торговля инициируется, если определено, что торговец может рассчитывать на более высокую прибыль или меньшую плату за кредит, чем в случае сделки, осуществляемой только на наличном денежном рынке. Термин "strip" возник из практики использования двух или более последовательных квартальных фьючерсных истечений в комбинации с долларовой наличной позицией. Торговцы должны определить для себя, когда разница между процентной ставкой "strip" и ставкой наличной сделки достаточна, чтобы сделать такую торговлю заслуживающей внимания.

В случае одного депозита и одного фьючерсного контракта процентная годовая ставка rstrip определяется из уравнения

Где rf - процентная ставка фьючерсного контракта.

Валютные фьючерсные контракты могут арбитражировать против спот-курса и банковских депозитных ставок. Потенциальная прибыль от этого типа арбитража относительно невосприимчива к движениям процентных ставок, но чувствительна к малейшим изменениям валютных курсов.

Арбитраж между краткосрочными процентными фьючерсами и валютными фьючерсами с одинаковыми сроками поставки не требует выхода на рынок наличности, однако сложно подобрать нужное количество контрактов для получения полного покрытия.

В более сложных межрыночных арбитражных сделках одновременно задействованы наличные рынки валют и ценных бумаг, межбанковский рынок, рынок форвардов, опционный рынок, рынок фьючерсных контрактов.

Различают две стратегии процентного арбитража.

Арбитраж на совпадающих периодах привлечения и размещения депозитов. Это без рисковая стратегия с точки зрения процентных ставок, поскольку ставки уже зафиксированы в сделке.

Например, банк привлекает межбанковский депозит в 1.000.000 долларов на неделю под 7% и одновременно размещает его в другом банке на неделю под 8%, получая чистую прибыль в 1% годовых на 1 млн. долларов.

Для российского рынка с неразвитой информационной инфраструктурой, а также с различной потребностью банков в средствах, разрыв в процентных ставках по привлеченным и размещенным депозитам может достигать иногда 5%. Например, крупный банк, пользуясь хорошей репутацией, привлекает у такого же крупного банка месячный долларовый депозит под 9%, а размещает его в менее известном банке под 14%, беря на себя определенный риск в обмен на более высокий доход.

Арбитраж на разных сроках привлечения и размещения депозитов. Данная стратегия характеризуется риском изменения процентных ставок для непокрытого периода – mismatch. Суть ее заключается в использовании разных процентных ставок для различных периодов. Можно выделить 2 вида такого арбитража.

Международный депозитный дилинг с ожиданием изменения общего уровня процентных ставок.

Обратимся вновь к рейтеровской таблице мировых процентных ставок по долларовым депозитам.

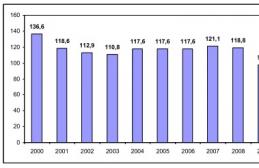

Процентные ставки увеличиваются с периодом размещения или привлечения: с 5.78/5.90 на период о/п до 6.56/6.68 на 12 месяцев. Данный рост отражает господствующие на денежных рынках ожидания повышения общего уровня процентных ставок по долларовым депозитам. Текущий уровень процентных ставок в стране зависит, как уже говорилось, от уровня учетной ставки (или ее аналога) центрального банка – Федеральной резервной системы (Federal Reserve) для США. В случае повышения учетной ставки (rate hike), например на 1%, общий уровень процентных ставок также повышается на 1 процент.

Ожидания повышения процентных ставок основываются на анализе макроэкономической ситуации в стране, проводимой исследовательскими институтами, видными экономистами, руководителями бизнеса. В случае нарастания необходимости изменения уровня ставок (например, повышения ставок для борьбы с инфляционными тенденциями или их понижения для стимулирования экономического роста), это мнение высказывается все чаще со страниц экономических изданий, в интервью экономистов, в советах аналитических отделов центрального банка и превращается, таким образом, в ожидание рынка.

В США принятие решения об изменении учетной ставки происходит на заседаниях Комитета по операциям на открытом рынке Федеральной резервной системы – Federal Open Market Committee (FOMC), который собирается по вторникам раз в месяц. В Германии такое решение принимается на заседаниях Бундесбанка, проходящих по четвергам через две недели. График заседаний известен, и рынок прогнозирует с разной степенью вероятности возможные решения об изменении или сохранении уровня процентных ставок. При этом, чем ближе ожидаемое решение, тем значительнее на него реагируют рыночные ставки для длинных периодов (больше месяца). Это объясняется тем, что при ожидании повышения учетной ставки никто не хочет размещать на длительные сроки дешево, поскольку вскоре можно разместить средства дороже, и ставки растут. Ожидая снижение учетной ставки, наоборот, никто не хочет надолго привлекать средства под дорогую ставку, и их уровень падает. Подобное ожидание рынка наглядно отражается в таблице ставок по периодам: резкое увеличение уровня ставок на период от 2-х до 3-х месяцев свидетельствует о том, что рынок ожидает изменения учетной ставки в период между 2-м и 3-м месяцами от нынешней даты. Дилеры, занимающиеся процентным арбитражем, открывают непокрытые депозитные позиции с «мисматчем», рассчитывая на благоприятное изменение уровня процентных ставок в данной валюте.

При ожидании скорого увеличения уровня процентных ставок необходимо привлекать средства в депозиты на длительные сроки, а размещать – на короткие (borrow long, give short).

Например, 1 февраля дилер американского банка ожидает через 2 месяца (то есть в начале апреля) повышение учетной ставки по долларам на 1%. Он привлекает межбанковский депозит на 6 месяцев под 6.35%, открыв тем самым длинную позицию. Ее покрытие дилер вначале осуществляет путем размещения средств на 2 месяца под 6.00% В течение этих 2 месяцев дилер теряет 0.35% годовых на вложенные средства, однако рассчитывает разместить их впоследствии намного выше. Если его расчет оправдывается, и в начале апреля FOMC повышает учетную ставку на 1%, то общий уровень ставок на все периоды автоматически поднимается на 1 процент. Дилер закрывает оставшийся «мисматч» длинной позиции, разместив средства на оставшиеся 4 месяца под 7.16%, получив прибыль в 0.81% за четыре месяца, которая покрывает негативный процент за первые 2 месяца.

Обратная стратегия действует при ожидании скорого понижения уровня учетной ставки: размещать средства на длительные сроки, покрывая их привлечением коротких денег (give long, borrow short).

Депозитный дилинг с постоянным разрывом процентных ставок на различные периоды. Такая ситуация характерна для замкнутых валютных рынков, например России, где разрыв между процентными ставками на различные периоды сохраняется в течение длительного времени, а также для денежных рынков в валюте, на которых не ожидается изменение уровня ставок. Для таких рынков характерны более высокие ставки для длительных периодов, которые выступают в качестве платы банку за риск при размещении средств на длительные сроки.

Для такого дилинга характерна стратегия размещения средств на длительные сроки и покрытие позиции привлечением депозитов на короткие сроки.

Например, депозитный дилер московского коммерческого банка размещает доллары в трехмесячный депозит в другом российском банке под 17 процентов, покрывая короткую позицию привлечением месячных депозитов под 11 процентов. Арбитраж с разными сроками привлечения и размещения депозитов предполагает множество вариантов использования «мисматча» в зависимости от того, какую степень риска готов принять банк. Наибольший риск будет заключаться в открытии депозитной позиции на длительный срок (например, на 6 месяцев) и покрытии ее однодневными депозитами.

В дополнение к перекрестной торговле на основные валюты, многие проявляют интерес к процентному арбитражу между валютами с высокими и низкими процентными ставками. Иногда в анализах по валютным рынкам люди делают выводы из графиков валютных комбинаций, которые совершенно не относятся к делу, так как отражают комбинации с незначительным оборотом. Пустая трата времени выстраивать график маленькой европейской валюты по отношению к любой другой валюте, кроме евро, так как эта комбинация господствующая. Чтобы узнать силу доллара относительно другой маленькой валюты, сначала следует рассмотреть график маленькой валюты и евро, а только затем график доллара и евро. Не совсем правильно изучать график доллара и какой-либо маленькой валюты.

3.4. Валютный

арбитраж: виды и техника осуществления

и т.д.................

Валютный арбитраж - англ. Currency Arbitrage , является одновременной покупкой и продажей валюты с целью получения дохода за счет разницы цен на различных рынках. Такие операции обычно проводятся на двух или более различных рынках, а также часто предполагают сделку с несколькими валютами. Чтобы получить доход за счет одновременной покупки и продажи валюты, необходимы мощные компьютеры и сложное арбитражное программное обеспечение, что необходимо для идентификации возможностей получения прибыли и использования их в своих интересах их. Главной идеей валютного арбитража для инвестора является возможность для получения безрисковой прибыли.

В общем смысле арбитраж является возможностью получения дохода за счет ценовых разниц на один и тот же актив на различных рынках, будучи при этом довольно обычным явлением. В отличие, например, от инвестирования на фондовом рынке, на котором инвестор приобретает акции в надежде на рост их курса и последующую продажу через некоторое время, арбитраж предполагает покупку актива по более низкой цене на одном рынке и его немедленную продажу на другом рынке по более высокой цене. Тем не менее, существует и определенный элемент риска, поскольку условия рынка могут измениться во время, которое необходимо для осуществления сделок. При валютном арбитраже этот риск практически полностью устраняется за счет использования мощных компьютеров и программного обеспечения, что позволяет провести торговые операции практически одновременно.

В современном мире валютный арбитраж требует мгновенного анализ курса большинства мировых валют на различных рынках и быстрой идентификации достаточно больших курсовых разниц, которые позволят получить прибыль. В большинстве случаев в сделках будет вовлечено много валют, каждая из которых должна быть куплена или продана одновременно для гарантированного получения прибыли. Даже незначительных курсовых разниц обычно достаточно, для того чтобы оправдать арбитражную сделку. Тем не менее, валютные рынки обычно являются самокорректирующимися. То есть, как только возникает любое различие в ценах, достаточное для осуществления арбитражных сделок, оно быстро устраняется. Это является главной причиной, почему арбитражные операции должны проводиться одновременно.

Арбитражные сделки с физической поставкой товаров, например, металлического проката, связаны со значительными рисками. Допустим, что существует возможность купить прокат по $525 долларов за тонну в одной стране и продать ее на другом рынке по $575. Однако такая сделка сопряжена с риском того, что пока будет осуществлено физическое перемещение проката на другой рынок, ситуация на нем может измениться, а цены упасть. В валютном арбитраже эти риски теоретически не существуют, потому что операции проводятся одновременно, а обороты валютного рынка позволяют осуществлять операции на значительные суммы.

Валютные операции могут проводиться на многих различных рынках одновременно и быть объединены. Если эти условия выполняются, то валютный арбитраж позволит получить безрисковую прибыль. Однако даже доли секунды между осуществляемыми операциями могут привести к убытку, не только из-за изменения условий рынка, но также и вследствие действий других игроков, осуществляющих валютный арбитраж. По этой причине для таких сделок крайне важна техническая сторона вопроса, заключающаяся в использовании новейшего арбитражного программного обеспечения и компьютерного оборудования.

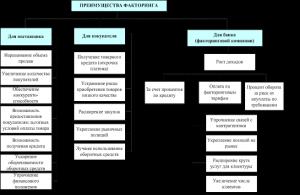

Виды валютного арбитража : пространственный или межрыночный валютный арбитраж (сделка и контрсделка проводятся на разных валютных рынках, например, покупка в Токио, а продажа в Лондоне, прибыль получают за счет случайного расхождения в курсах валют на разных рынках). Это классический арбитраж, его главная отличительная черта состоит в том, что он практически безрисковый, поскольку валютная позиция открывается на считанные минуты. Межрыночный валютный арбитраж играет важную роль в функционировании валютных рынков, поскольку в результате данных операций происходит выравнивание курсов валют на разных рынках; временной валютный арбитраж (прибыль получают на разнице в курсах валют в разные периоды времени); конверсионный арбитраж (получение прибыли за счет случайного расхождения в котировках разных валют у разных участников валютного рынка); валютно-процентный арбитраж (получение прибыли за счет разницы в процентных ставках по депозитам в разных валютах; состоит в покупке валюты с высокой процентной ставкой, размещении ее на депозит и последующей продаже данной валюты за первоначальную с целью реализации арбитражной прибыли). Различают простой валютный арбитражу при котором в сделках участвуют две валюты, и сложный валютный арбитраж , когда в нем задействовано более двух валют (например, конверсионный арбитраж). Операции валютного арбитража лежат в основе валютного дилинга коммерческих банков.

Применительно к валютным рынкам закон единой цены формулируется следующим образом: курс какой-либо валюты примерно одинаков во всех странах. Отклонение валютного курса на различных валютных рынках определяется величиной операционных расходов, связанных с переводом данной валюты с одного валютного рынка на другой. Таким образом, курс доллара в Нью-Йорке отличается от курса доллара в Токио на величину операционных расходов, связанных с переводом доллара из Нью-Йорка в Токио. В случае если курсы валют различаются на величину

большую, чем величина операционных расходов, возникает возможность игры на курсовых разницах, которая и получила название валютного арбитража.

Валютный арбитраж - это операция с валютами, состоящая в одновременном открытии одинаковых (или различных) по срокам противоположных позиций на одном или нескольких взаимосвязанных финансовых рынках с целью получения гарантированной прибыли за счет разницы в котировках.

Арбитражные операции в процентном выражении невелики, поэтому выгодны лишь крупные сделки. Осуществляют их главным образом финансовые институты. Основной принцип арбитража - купить какой-либо финансовый актив подешевле и продать его подороже. Необходимым условием арбитражных операций является свободный перелив капитала между различными сегментами рынка (свободная конвертируемость валют, отсутствие валютных ограничений, отсутствие ограничений на осуществление определенных видов деятельности для различных типов агентов и др.). Предпосылкой рассматриваемых операций является несовпадение котировок финансовых активов во времени и в пространстве под действием рыночных сил.

Различают временной валютный и пространственный валютный арбитраж. Кроме того, каждый из них подразделяется на простой и сложный (или кросс-курсовой, тройственный). Простой арбитраж выполняется с двумя валютами, а кросс-курсовой - с тремя и более валютами.

Локальный, или пространственный, арбитраж предполагает получение дохода за счет разницы курса валют на двух различных рынках. Возможность для локальногоарбитража существует, если курс покупки валюты в каком-либо банке превышает курс продажи в другом банке. Сложный арбитраж может быть реализован тогда, когда рассчитанный кросс-курс между двумя валютами отличается от фактического котируемого курса каким-либо банком или на каком-либо рынке. Временной арбитраж представляет собой операцию с целью получения прибыли от разницы валютных курсов во времени.

В современных условиях валютный арбитраж уступает место процентному и валютно-процентному, так как на валютных рынках после почти двух десятилетий резких скачков курсов наблюдается относительное выравнивание условий обмена как между европейскими денежными единицами, так и в отношениях между ними и долларом США. Однако существует разница в процентных ставках из-за несогласованности национальных политик в области процентных ставок, хотя процессы интеграции усиливаются и на рынках ссудных капиталов Валютно-процентный арбитраж основывается на использовании различий в процентных ставках по сделкам, осуществляемым в различных валютах. В наиболее простом случае эта операция представляет собой конверсию национальной валюты в иностранную, размещение ее на депозит в зарубежном банке, после окончания срока которого средства переводятся обратно в национальные денежные единицы. Подобные операции могут проводиться в двух формах - с форвардным покрытием и без него.

Наиболее часто при игре с валютными курсами используется покрытый процентный арбитраж. Покрытый процентный арбитраж представляет собой сделку, сочетающую валютную и депозитную операции, которые направлены на регулирование арбитражерами валютной структуры своих краткосрочных активов и пассивов с целью получения прибыли за счет разниц в процентных ставках по различным валютам. В качестве примера процентного арбитража с форвардным покрытием можно привести следующую схему действий: покупка валюты по курсу "спот", помещение ее на срочный депозит и одновременная продажа ее по форвардному курсу. Данная операция не несет валютного риска, а источником прибыли в этом случае является разница в уровнях дохода, получаемого за счет разницы в процентных ставках по валютам и стоимости страхования валютного риска, определяемой размерами форвардной маржи.

Небанковские участники валютного рынка иногда используют процентный арбитраж без форвардного покрытия. Эта операция обычно является средне- или долгосрочной и связана с движением капитала. Суть ее состоит в том, что арбитраже? покупает валюту на условиях "спот" с последующим размещением ее на депозит и обратной конверсией по курсу "спот" по истечении его срока действия. Для участников, осуществляющих данный вид арбитража, важно правильно оценить тенденцию изменения курса валюты на средне- и долгосрочный интервал времени, так как их валютная позиция является открытой и тем самым подверженной риску изменениявалютного курса.

Арбитражные операции являются основными в работе дилеров коммерческого банка. Часто возможность для проведения арбитражных сделок возникает лишь на считанные минуты, поэтому

от способности дилера мгновенно оценить и просчитать арбитражную операцию во многом зависит прибыль банка в каждый конкретный день. Арбитражные операции сложны и требуют хорошего видения рынка, поэтому дилеры специализируются на операциях с определенным количеством валют.

Арбитражные операции также имеют большое экономическое значение для всего финансового рынка. Поскольку арбитражные операции базируются на извлечении выгоды из различий, существующих между рынками или на одном и том же рынке между сроками контрактов, вмешательство арбитражеров позволяет обеспечить взаимосвязь курсов и регулирование рынка. В отличие от спекуляции и хеджирования, арбитраж способствует кратковременному выравниванию курсов на различных рынках и сглаживает резкие конъюнктурные скачки, повышая устойчивость рынка.

Другой операцией, которую часто используют крупные участники валютного рынка, является спекуляция - деятельность, направленная на получение прибыли за счет разницы в курсах финансовых инструментов во времени. Успешность спекуляции зависит от точности прогнозов, так как реализация спекулятивной стратегии требует от ее участника покупать валютные инструменты, когда предполагается повышение курсов, и продавать, когда ожидается их понижение, наилучшим образом используя при этом эффект рычага, созданный гарантийным залоговым депозитом, и изменчивость котировок.

Спекулятивные операции значительно повышают ликвидность рынка срочных финансовых инструментов. В надежде на спекулятивную прибыль на срочном рынке заключается около 60% от всех сделок. Это позволяет проводить большие по объему операции. Кроме того, спекуляция создает принципиальную возможность для хеджирования, так как спекулянт за вознаграждение сознательно принимает на себя риск изменения цен финансовых активов, который перекладывают на него хеджеры. Таким образом, хеджирование невозможно без спекуляции.

Объектом рынка иностранной валюты является свободно конвертируемая валюта. Около 80% от всех валютных операций осуществляется на межбанковском сегментевалютного рынка -на спот-рынке.

Спот-рынок - это рынок поставки валюты в течение 2 рабочих банковских дней без начисления процентов на сумму поставленной валюты. Базовые котировки устанавливаются маркет-мейкерами (обычно коммерческими банками).

Прямая котировка иностранной валюты - это выражение цены иностранной валюты в единицах национальной валюты.

Обратная (косвенная) котировка - это выражение цены национальной валюты в единицах иностранной валюты.

Кросс-курс - это соотношение между двумя валютами, являющееся производным от их курсов по отношению к третьей валюте.

На валютном рынке срочными называют операции, связанные с поставкой валюты на срок более чем 3 дня со дня ее заключения. Курс срочных сделок отличается от курса " спот" на величину скидок и надбавок с курса "спот", размер которых определяется разницей в уровнях процентных ставок по депозитам в соответствующих валютах.

Покупая и продавая валюту на срок, участники валютного рынка корректируют свою валютную позицию - соотношение требований и обязательств по определенной валюте. Валютная позиция бывает открытой и закрытой. Закрытая валютная позиция предполагает совпадение требований и обязательств в валюте; в противном случае позиция является открытой. Открытая позиция бывает "длинной" и "короткой". "Длинная" позиция показывает, что требования по некоторой купленной валюте превышают обязательства по ней. " Короткая" валютная позиция предполагает, что обязательства участника рынка превышают требования по рассматриваемой валюте. Наличие открытой валютной позиции связано с валютным риском.

Валютный риск - это риск потерь или недополучения прибыли в отечественной валюте в связи с неблагоприятным изменением валютного курса. Валютному риску подвержены участники как спот-, так и срочного рынка. Большинство участников валютного рынка являются хеджерами. Они защищают свою валютную выручку отвалютно-курсового риска, закрывая открытые валют

ные позиции. Спекулянты осознанно принимают на себя валютный риск, поддерживая открытую валютную позицию. Арбитражеры принимают на себя валютный риск, открывая противоположные позиции в одной валюте на разные (одинаковые) сроки на одном или нескольких взаимосвязанных рынках. Трейдеры покупают (продают) валюту по поручению и за счет клиента в торговом зале биржи, получая за это комиссионное вознаграждение от клиентов.

Форвардный валютный контракт - это обязательное для исполнения соглашение по покупке или продаже в определенный день в будущем определенной суммы иностранной валюты. Ва люта, сумма, обменный курс и дата платежа фиксируются в момент заключения сделки. Форвардный контракт является банковским контрактом, он не стандартизирован и может быть подобран под конкретную операцию.

Если форвардный курс больше спот-курса (FR > SR), то валюта котируется с "премией"; если форвардный курс меньше спот-курса (FR < SR), то валюта котируется с " дисконтом".

Своп-сделка - это валютная операция, сочетающая куплю-продажу двух валют на условиях немедленной поставки с одновременной контрсделкой на определенный срок с теми же валютами. Она не создает открытой валютной позиции и временно обеспечивает клиента валютой без риска, связанного с изменением ее курса.

Фьючерсы и опционы в основном обращаются на бирже. Именно поэтому они являются строго стандартизированными контрактами, в чем и заключается их основное отличие от форвардов и свопов.

Опцион - это ценная бумага, дающая право ее владельцу купить (продать) определенное количество валюты по фиксированной в момент заключения сделки цене в определенный момент в будущем. Обязанность по выполнению условий сделки накладывается только на продавца опциона, при этом возможный убыток покупателя опциона ограничен размером премии по опциону. Колл-опцион дает право его владельцу купить определенный актив в будущем по цене, фиксированной в настоящий момент времени. Пут-опцион дает право на продажу валюты при тех же условиях. Европейские опционы могут быть исполнены только в день истечения срока действия контракта; американские опционы - в любое время до дня истечения контракта.

Пространственный валютный арбитраж предполагает получение дохода за счет разницы курса валют на двух различных рынках, а временной валютный арбитраж - за счет разницы курсов валют во времени. Валютно-процентный арбитраж основывается на использовании различий в процентных ставках по сделкам, осуществляемым в различных валютах. Он может осуществляться с форварным покрытием и без него.

1. Валютный арбитраж.

Арбитраж- это широкое понятие. Различаются арбитраж с товарами, ценными бумагами, валютами. В своем историческом значении валютный арбитраж – валютная операция, сочетающая покупку (продажу) валюты с последующим совершением контрсделки в целях получения прибыли за счет разницы в курсах валют на разных валютных рынках (пространственный арбитраж) или за счет курсовых колебаний в течение определенного периода (временной арбитраж).

Основной принцип валютного арбитража – купить валюту дешевле и продать ее дороже. Различают простой валютный арбитраж, и сложный (с тремя и более валютами); на условиях наличных и срочных сделок. По мере развития денежно- кредитной и мировой валютной системы формы валютного арбитража менялись. При золотом стандарте практиковался валютный арбитраж, основанный на разнице курсов: векселей, золота, различных кредитных средств платежа, валют на разных валютных рынках (пространственный). В межвоенный период золотой арбитраж утратил свое значение в связи с отменой золотого стандарта, а пространственный арбитраж активно использовался, т.к. при недостаточно быстрой и надежной связи между валютными рынками сохранилась разница в динамике курсов валют. При пространственном валютном арбитраже (в отличие от временного) создается закрытая валютная позиция: поскольку покупка и продажа валюты на разных рынках осуществляется одновременно, то валютный риск не возникает. В современных условиях с развитием электронных средств связи и информации, расширением объема валютных сделок курсовые различия на отдельных валютных рынках стали возникать реже, и в результате пространственный валютный арбитраж уступил место в основном временному валютному арбитражу.

В зависимости от цели различается спекулятивный и конверсионный валютный арбитраж. Спекулятивный арбитраж преследует цель извлечь выгоду из разницы валютных курсов в связи с их колебаниями. При этом исходная и конечная валюты совпадают, т.е. сделка осуществляется по схеме: марка ФРГ – доллар США; доллар – марка. Конверсионный арбитраж, прежде всего, преследует цель купить наиболее выгодно необходимую валюту. Фактически это использование конкурентных котировок различных банков на одном или различных валютных рынках. Его возможности шире, поскольку разница в курсах может быть не такой большой, как при спекулятивном арбитраже, при котором она должна не только покрыть маржу между курсами покупателя и продавца, но и дать прибыль. В современных условиях валютные курсы на разных валютных рынках редко отклоняются на величину, равную или превышающую разницу между курсами продавца и покупателя, что позволяет практиковать лишь конверсионный арбитраж в пространстве: банк приобретает необходимую валюту на том валютном рынке, где она дешевле. Современные электронные средства информации (Рейтер-монитор, Телерейд) позволяют следить за всеми изменениями котировок на ведущих валютных рынках. Накладные расходы по средствам связи относительно сократились и не играют существенной роли в условиях возросшего минимального объема сделки (от 5 млн. долл. и больше).

С 70-х годов в условиях плавающих валютных курсов наиболее распространен валютный арбитраж во времени, основанный на несовпадении сроков покупки продажи валюты. Потребность в нем обусловлена тем, что крупным банкам, совершающим операции в различных валютах и на большие суммы, не всегда целесообразно или даже возможно в единичном порядке покрыть их контрсделками. Банкам выгоднее, как говорят банкиры, “делать рынок”, т.е. осуществлять валютные операции на базе современных котировок, привлекая сделки противоположного направления и выигрывая при этом на марже между курсами продавца и покупателя. Дилеры и банки стремятся осуществлять валютные операции, которые создают наиболее благоприятное, с их точки зрения, соотношение покупок и продаж отдельных валют. При этом они соответственно меняют свои котировки, делая их более привлекательными для возможных клиентов, а при необходимости сами обращаются к другим банкам для проведения интересующих их операций, в том числе для окончательного регулирования собственной валютной позиции.

Таким образом, временной арбитраж неминуемо несет в себе элемент спекуляции, поскольку дилер в зависимости от своего прогноза о возможном изменении курса избирает ту или иную политику покрытия совершаемых сделок в ближайшее время, рассчитывая получить прибыль от их проведения. Если дилер предполагает, что курс доллара в скоре повысится, а клиент предлагает ему продать доллары, банк может ограничить сумму продажи либо немедленно покрыть ее конрсделкой, купив доллары, а при значительной нестабильности рынка или неуверенности в динамике курсов – отказаться проводить операцию. Если клиент предлагает банку купить доллары, он может заключить сделку на большую сумму, рассчитывая впоследствии покрыть ее за счет контрсделки и получить прибыль как на марже между курсами продавца и покупателя, так и на выгодном для него повышении курса доллара.

Отличие валютного арбитража от обычной валютной спекуляции заключается в том, что дилер ориентируется на краткосрочный характер операции и пытается предугадать колебания курсов в короткий промежуток между сделками. Иногда на протяжении дня он неоднократно меняет свою тактику. Для этого дилер должен хорошо знать рынок и уметь прогнозировать, постоянно анализировать контакты с другими дилерами, наблюдать за движением валютных курсов, процентных ставок, чтобы определить причины и направление колебаний курсов.

Большое значение для политики дилера имеет местонахождение валютного курса на данный момент по отношения к так называемым критическим валютным точкам чартов (графиков) изменения валютных курсов. Эти статистические определенные критические валютные точки представляют собой значения, изменение курсов за пределы которых требует большого давления на рынок. С одной стороны, при преодолении этих критических значений динамика курса вновь вступает в относительно спокойную зону колебаний между критическими точками. Как правило, дилеры – арбитражисты проявляют большую осторожность, когда движение курсов приближается к критической точке, так как возможно скачкообразное значительное изменение курса (на 100 пункто и более). Однако при валютной спекуляции основной интерес представляет именно преодоление критических точек.

Цель валютной спекуляции – длительное поддержание длинной позиции в валюте, курс которой имеет тенденцию к повышению, или короткой в валюте – кандидате на обесценение. При этом зачастую осуществляются целенаправленные продажи валюты, чтобы создать атмосферу неуверенности и вызвать массовый сброс и понижение ее курса или наоборот.

В спекулятивных сделках участвуют банки, фирмы, ТНК. Крупная валютная спекуляция, направленная на понижение или повышение курса валют, нередко включает операции на десятки миллиардов долларов на протяжении нескольких дней. Часто им бессильны противостоять валютные интервенции центральных банков, хотя они могут совершаться на несколько миллиардов долларов в день. Валютных спекулянтов зачастую не интересует, соответствуют ли курсы реальным соотношениям покупательной способности денег, могут ли валюты удержаться на уровне, который сложится в результате этих сделок. Валюта является для них таким же биржевым товаром, как акции, металлы, сырье. Его характеристиками являются доходность (процентная ставка) и перспектива изменения цены (курса) в краткосрочном плане без учета долгосрочных перспектив. Поэтому нередко возникает парадоксальное явление, когда перспективы усиления инфляции в стране приводят не к понижению, а к повышению курса ее валюты, поскольку считается, что в борьбе с инфляцией страна прибегнет к повышению процентных ставок. Такое положение имело место по доллару США в первой половине 80-х годов, по марке ФРГ – в конце 80-х – начале 90-х годов.

Валютный арбитраж часто связан с операциями на рынке ссудных капиталов. Владелец какой-либо валюты может разместить ее на рынке ссудных капиталов в другой валюте по более выгодной процентной ставке, т.е. совершить процентный арбитраж, который основан на использовании банками разниц между процентными ставками на разных рынках ссудных капиталов. Конечная цель владельца валюты - получение более высокой прибыли, чем банк мог бы получить, вкладывая ее непосредственно без обмена на другую валюту. В зависимости от своих оценок динамики курсов этих двух валют он может не страховать валютный риск или временно осуществить операцию по хеджированию на наиболее благоприятных условиях. Процентный арбитраж включает две сделки: получение кредита на иностранном рынке ссудных капиталов, где ставки ниже; использование эквивалента заимствованной иностранной валюты на национальном рынке, где процентные ставки выше.

Например, банк ФРГ берет ссуду в Швейцарии из 5% годовых, затем конвертирует швейцарские франки в марки ФРГ по курсу наличных сделок и размещает их на национальном рынке из 9% годовых. Доход на разнице процентных ставок составит 4% годовых. Когда поступает срок погашения полученной ссуды, осуществляется обратная конверсия, т.е. марки продаются на франки. Валютно-процентный арбитраж выгоден, если выигрыш на положительной разнице между процентными ставками в ФРГ превышает неблагоприятную для марки ФРГ курсовую разницу по сделкам “своп” при конверсии валют с учетом издержек по операции. Предположим, что срок операции - год, а курс “спот” при покупке марок на франки – 1 марка ФРГ = 0,90 швейцарского франка. Арбитраж даст доход, если обратная конверсия, т.е. продажа марок на франки для погашения ссуды, будет проведена по курсу выше 0,864 швейцарского франка

За 1 марку ФРГ (0,90-0,90*4/100).Если в I квартале проводится хеджирование на условиях, соответствующих ставке 2% годовых, то инвестор обеспечит страхование валютного риска и прибыль 2% годовых за квартал. В результате понизится курс завершающей сделки “спот” (продажи марок на франки), что увеличит прибыль от процентного арбитража.

Одним из сложных аспектов международной инвестиционной деятельности является тот факт, что стоимость активов выражается в различных валютах. Как сопоставить 5%-й уровень доходности в немецких марках с 10%-м

"Формально мы измеряем корреляцию актива с совокупным рыночным портфелем, т.е.

С портфелем, составленным из всех финансовых активов, доступных на рынке.

18 В САРМ определена общая зависимость, известная как прямая рыночного равновесия, которая связывает равновесные уровни ожидаемой доходности актива с характеристиками риска. Когда актив положительно коррелирован с совокупным портфелем финансовых активов, торговля которыми ведется на финансовых рынках, его равновесный уровень доходности будет выше, чем у актива с отрицательной корреляцией. В соответствии с теорией в определении равновесного уровня ожидаемой доходности имеет значение не рисковость актива, рассматриваемого изолированно (измеряемая, например, по дисперсии), а его рисковость по сравнению с другими активами, измеряемая ковариацией с совокупным портфелем активов, торговля которыми ведется на финансовых рынках.

уровнем доходности в долларах? Мы уже рассмотрели кратко эту проблему в других главах. Здесь мы углубим наш анализ этой важной проблемы.

В гл. 10 мы ввели понятие международного процентного арбитража. Мы показали, что в условиях полной определенности доходность 1 долл., инвестированного в иностранные облигации, должна быть равна доходности 1 долл., инвестированного во внутренние облигации, если доходности выражены в одинаковой валюте. Чтобы условие арбитража выполнялось, мы предполагали отсутствие барьеров для международной торговли финансовыми активами и полную определенность относительно будущего. Теперь мы введем более реалистичное, но усложняющее модель предположение о неопределенности обменных курсов, с тем чтобы понять, как изменится условие процентного арбитража - уравнение (10.5). При этом мы игнорируем другие виды риска, такие, как риск неплатежей или политический риск экспроприации собственности иностранным правительством.

Предположим, что казначейство США выплачивает ежегодный процент /. Это означает, что 1 долл., инвестированный сегодня, приносит доход (1 + 0 долл. через год. Величину 1 + /" мы называем валовым доходом (в долларах), а величину / - чистым доходом. Рассмотрим теперь немецкую облигацию, выпущенную Бундесбанком номинал которой выражен в немецких марках, приносящую доход /*. Будем считать Соединенные Штаты "собственной" страной и поэтому выразим доход от немецкой облигации в долларах, для того чтобы сравнить его с /". Дело в том, что выраженный в долларах доход от облигации Бундесбанка зависит как от /*, так и от динамики обменного курса в течение года. Обозначим через Е обменный курс в долларах за одну немецкую марку в текущий период, а через Е+1-соответствующий обменный курс следующего периода. Например, в начале февраля 1991 г. Е был близок к 0,68, т.е. на 1 нем. марку можно было купить приблизительно 0,68 долл. США.

Рассмотрим теперь покупку немецкой облигации в текущий период. На 1 долл. можно купить 1/Е облигаций номиналом в 1 нем. марку. В конце года каждая облигация принесет доход (1 + /*) в немецких марках, и, таким образом, общий доход составит (1 + 1*)/Е нем.

Марок. Долларовая стоимость на конец года будет равна Е+1 (1 + 1*)/Е. Таким образом, валовые доходы в долларах от внутренних и иностранных активов составят соответственно:

внутренний актив: (1 + /);

иностранный актив: *"4 --

Проблема состоит в том, что в текущий период нет определенности относительно значения Е+у Если обменный курс является плавающим или подвержен девальвации, то мы можем лишь оценивать ("угадывать"), каким будет обменный курс в конце следующего периода.

В общем случае мы имеем в текущий период лишь ожидаемое значение?¦+, которое мы обозначаем через Ееп и определяем в начале инвестиционного периода. Тогда ожидаемая доходность иностранной облигации равна Е%х (1 + г*)/Е. Действительный доход, когда неопределенность исчезает, равен Е+1 (1 + 1*)/Е. Так как ожидаемый (Ее+1) и действительный (?+1) обменные курсы обычно различаются, то отличаются друг от друга также ожидаемые и действительные доходы.

Глава 20. Финансовые рынки 423

Непокрытый процентный арбитраж

Если инвесторы заботятся только об ожидаемых доходах и не беспокоятся по поводу риска, т.е. являются нейтральными к риску, и если все инвесторы имеют одинаковые ожидания, то все активы должны иметь одинаковую ожидаемую доходность. Иначе ни один инвестор не будет вкладывать средства в активы с ожидаемой доходностью ниже средней. Поэтому рыночное равновесие ведет к возникновению непокрытого процентного арбитража (непокрытого, так как инвесторы не защищены от риска, связанного с обменными курсами):

(1 + /) - Е^1 + ГК (20.8)

Заметьте, что уравнение (20.8) совпадает с выражением (10.5). Там, однако, мы не принимали во внимание соображения, связанные с риском. Чтобы учесть эти соображения здесь, мы заменяем действительное значение обменного курса (Е+1) его ожидаемым значением (Е^).

Выражение (20.8) может быть представлено также в более знакомой и интуитивно понятной форме. Допуская небольшую аппроксимацию, мы можем записать уравнение (20.8) в следующем виде19:

/ . + ^+1--"/. (20.9)

Уравнение (20.9) говорит о том, что внутренняя ставка процента равна иностранной ставке процента плюс ожидаемый темп падения курса валюты. Это свойство высвечивает одну важную характеристику иностранных инвестиций. Покупка иностранного актива является инвестицией не только в ценную бумагу, по которой выплачивается данная ставка процента (С), но и в иностранную валюту, доходность от которой зависит от падения (или повышения) обменного курса. Например, если годовая ставка процента в США равна 9, а в Германии - 6, то немецкий актив имеет более высокую доходность в долларах, если за год курс доллара снизился более чем на 3%.

В общем случае, однако, инвесторы заботятся также и о риске, а значит, условия непокрытого процентного арбитража необходимо моди

" Уравнение (20.8) может быть переписано в форме:

Так как (Е^- Е)/Е и Г являются, как правило, малыми числами, то их произведение близко к 0 и поэтому может не приниматься в расчет. Если мы делаем такую аппроксимацию, то выполняется равенство (20.9).

Насколько хороша аппроксимация уравнения (20.9) к выражению (20.8)? Предположим, что Е= 0,60, а?¦", = 0,63 (т. е. ожидается, что курс доллара упадет за год на 5%). Если Г = 0,06, то?""+| (1 + \")/Е - = 1,113; с другой стороны, 1+/" + (Е"+{ - Е)/Е= 1,110. Аппроксимация действительно является хорошей в том случае, если и иностранная процентная ставка, и ожидаемый темп падения курса валюты малы. Но она вряд ли применима по отношению к странам, подверженным высокой инфляции (а значит, быстрому темпу обесценения валюты), так как в этом случае величина [(?"+1 - Е)/Е\\" не будет близка к нулю.

Часть V. Специальные вопросы макроэкономики

фицировать. В реальности, так как риск инвестирования во внутренний актив отличается от риска инвестирования в актив с номиналом в иностранной валюте, может существовать положительная или отрицательная премия за риск вложения средств во внутренний актив. В этом случае модифицированное уравнение будет следующим:

где Рг - премия за риск. Если Рг > 0, уравнение (20.10) означает, что инвесторы требуют более высокой ожидаемой доходности внутреннего актива по сравнению с иностранным.

Что является источником так называемого "валютного риска" Рг! Как и в модели САРМ, размер Рг будет зависеть не только от колебаний валюты и того, насколько они неожиданны, но и от ковариации колебаний валютного курса и доходности других финансовых активов. Можно сказать, например, что доллар США имеет тенденцию к неожиданному подорожанию, когда мировые цены на нефть непредсказуемо растут. В этом случае владение долларами, а не немецкими марками, будет защищать инвесторов от риска роста цен на нефть и соответствующего падения доходности определенных видов активов промышленных компаний. Такая корреляция могла бы помочь определению Рг. На практике трудно обнаружить стабильную связь между изменениями в обменных курсах и другими видами риска, поэтому экономисты пока не преуспели в определении величины и источников премии за риск типа Рг.

Покрытый процентный арбитраж

В примере, который мы только что обсуждали, инвестор выбирает между владением внутренним или иностранным активом в течение одного года с последующей конвертацией иностранной валюты, в которой выражен его номинал, по обменному курсу на соответствующий момент времени. В действительности существует и другой выбор. Если инвестор покупает сегодня облигацию с номиналом в немецких марках, он знает, что в будущем получит определенное количество марок для обмена на доллары (а именно количество 1 + /*). Но вместо того чтобы ждать целый год того момента, когда станет известен соответствующий обменный курс, он может сегодня заключить контракт о продаже этого количества немецких марок через год по установленной в контракте цене. Таким образом, инвестор использует форвардный контракт, являющийся соглашением о покупке или продаже товара (или валюты) в определенный будущий момент времени по цене, установленной сегодня20.

Используя форвардный контракт, инвестор может исключить весь риск, связанный с динамикой обменных курсов. Вместо покупки иностранной облигации и ожидания в течение года, каким будет Е+1, инвестор заранее продает выручку в иностранной валюте по фиксированной цене, называемой "форвардной ценой", которая обозначается через Таким образом, инвестор знает, что в конце года он получит (1.+ /*)/? нем.

Формально мы должны проводить различие между двумя типами контрактов, связанных с ино-

странной валютой: фьючерсными контрактами, торговля которыми ведется на открытых фьючерсных биржах, и форвардными контрактами, которые продаются и покупаются коммерческими банками. По сути, однако, они имеют одинаковое предназначение. В тексте мы будем использовать один термин - "форвардный контракт" - для обозначения этого типа сделок.

Глава 20. Финансовые рынки 425

марок и продаст их, как он договорился сегодня, за ^(1 + і*)/Е долл. Сделка не совершится раньше этой будущей даты, но ее условия установлены сегодня.

Таким образом, покупка немецкой облигации в комбинации с форвардной продажей дохода по этой облигации приносит валовой долларовый доход, равный Щ + і")/Е, без всякого валютного риска. Используя специальные термины, мы говорим, что инвестор покрывает свою позицию в немецких марках, продавая их по форвардному контракту, так что он больше не подвержен риску колебаний обменных курсов. Поскольку покупка активов с номиналом в немецких марках, комбинированная с форвардной продажей, имеет ту же доходность, что и прямая покупка долларовых активов (поскольку ни та, ни другая сделка не содержит в себе валютного риска), то мы получаем условие рыночного равновесия, называемое покрытым процентным арбитражем:

(1 + і) - ]. (20.11)

Уравнение (20.11) может быть аппроксимировано подобно уравнению (20.8) выражением

/ =. + {Р~ЕЕ) ¦ (20.12)

Уравнение (20.12) говорит о том, что внутренняя ставка процента равна иностранной плюс форвардная скидка (Е - Е)/Е. Заметьте, что форвардная скидка может быть как положительной, так и отрицательной. Если Е > Е, то говорят, что доллар продается с форвардной скидкой; в этом случае долларовая ставка процента должна быть выше немецкой. В противоположном случае, если Е Если соединить уравнения (20.10) и (20.12), то мы получим очень важное соотношение:

Р-Е^+ЕРг. (20.13)

Это уравнение говорит о том, что форвардный валютный курс равен ожидаемому обменному курсу следующего периода плюс произведение текущего обменного курса и выраженной в процентах премии за риск, связанный с инвестированием во внутренний актив вместо иностранного. Если все агенты нейтральны к риску, т.е. Рг = 0, то форвардный валютный курс отражает рыночные ожидания относительно обменного курса следующего периода. Однако если инвесторы не склонны к риску, а значит, существует премия за риск владения внутренним активом вместо иностранного, то форвардный валютный курс не будет равен ожидаемому обменному курсу.

Если рассматривать инвестора, который желает за время увеличить имеющуюся у него начальную сумму денег, используя возможности депозитов в различной валюте, то следует обсудить возможности так называемого процентного арбитража .

Рассмотрим инвестора, имеющего инвестиционный капитал в долларах. У него есть две возможности: либо положить их на депозит в долларах, либо конвертировать доллары в евро по спот курсу, положить полученную сумму на депозит в евро, а затем конвертировать всю сумму в доллары по существующему сейчас форвардному курсу.

Можно показать, что использование форвардной покупки долларов (форвардной продажи евро) выгодно нашему инвестору (находящемуся вначале в $ зоне), если для форвардного курса будет выполнено неравенство:

![]() ,

,

где может быть как меньше, так и больше нуля, в зависимости от соотношения между величинами и .

Вопрос для самостоятельной работы . Найти величину , используя данные в разделе «Чистый арбитраж». Показать, что при .

Для инвестора, имеющего начальный инвестиционный капитал в евро, ситуация обратная: ему выгодно использовать форвардную продажу $, если

![]()

Если в качестве финансового инвестора выступает банк, зарабатывающий на средствах размещенного у него клиентского депозита в евро, то он может выбирать, в какой валюте выгоднее выдавать кредиты. Нетрудно показать (без учета фонда обязательного резервирования), что банку будет выгоднее выдавать кредит в $, продавая затем доллары по форвардному контракту, если

![]() .

.

Если используемый банковский депозит положен в $, то банку будет выгодно выдавать кредит в €, покупая затем доллары по форвардному контракту, если

![]() .

.

Резюме . Среди рассмотренных четырех типов инвесторов, желающих заработать на процентном арбитраже, всегда найдутся пары инвесторов с противоположными интересами купить-продать евро по форвардному контракту, если форвардные курсы лежат в интервале:

Нетрудно показать, что , и поэтому этот интервал лежит в зоне невозможности чистого арбитража.

Вопрос для исследования . Рассмотреть возможности процентного арбитража при использовании безрисковых государственных облигаций до срока погашения. Это, конечно же, менее гибкий инструмент, поскольку сроки погашения фиксированы.

На рисунках 1 и 2 показано расположение областей интересов различных участников форвардного рынка евро-доллар при двух возможных соотношениях между величинами и .

|

Обратим внимание на область пересечения интересов различных участников рынка в окрестности, когда стоимость форвардных контрактов находится в малой окрестности значения . Можно предположить, что в окрестности этой цены и будут происходить сделки тех участников рынка, которые придерживаются безрисковой стратегии.

Контрольные вопросы к разделу «Чистый и процентный арбитражи»

1. Американский экспортер получит через n месяцев за свой товар сумму евро. Имея это обеспечение в будущем, экспортер хочет получить максимальный долларовый кредит на эти n месяцев, расплачиваться по которому он собирается полученной от экспорта суммой. Обсудить две безрисковые стратегии:

1) Взять кредит в долларах в банке на n месяцев и заключить форвардный контракт на покупку долларов за евро со сроком исполнения n месяцев.

2) Взять кредит в евро в банке на n месяцев и конвертировать эту сумму в доллары по курсу «спот».

2. Европейский экспортер получит через n месяцев за свой товар сумму долларов. Имея это обеспечение в будущем, экспортер хочет получить максимальный кредит в евро на эти n месяцев, расплачиваться по которому он собирается полученной от экспорта суммой. Обсудить две безрисковые стратегии:

1) Взять кредит в евро в банке на n месяцев и заключить форвардный контракт на покупку евро за доллары со сроком исполнения n месяцев.

2) Взять кредит в долларах в банке на n месяцев и конвертировать эту сумму в евро по курсу «спот».

Когда выгодна стратегия с форвардным контрактом?

3. Когда выгодно европейскому импортеру использование форвардной сделки купли-продажи $, если он, имея сегодня некоторую сумму в евро, через n месяцев должен заплатить за товар сумму долларов?

4. Когда выгодно американскому импортеру использование форвардной сделки купли-продажи $, если он, имея сегодня некоторую сумму в долларах, через n месяцев должен заплатить за товар сумму евро?

5. В какой области значений существуют пары экономических участников, описанных в предыдущих 4-х ситуациях, имеющих противоположные интересы относительно форвардной купли-продажи $, что может привести к удовлетворению их интересов?

6. В приведенной ниже таблице 1 приведены данные по спот и форвардным ценам в долларах для фунта стерлингов, немецкой марки, швейцарского франка, канадского доллара, японской йены, а также процентные ставки на четверг 23 декабря 1993 г. Процентная ставка в США составляла 3,19%.

Таблица 1

| фунт | марка | франк | Канадский доллар | иена | |

| Цена спот | 1,5040 | 0,5900 | 0,6976 | 0,7544 | 0,008942 |

| Цена форвард | |||||

| с поставкой через 30 дней | 1,5010 | 0,5883 | 0,6968 | 0,7540 | 0,008960 |

| с поставкой через 60 дней | 1,4987 | 0,5869 | 0,6963 | 0,7436 | 0,008976 |

| с поставкой через 90 дней | 1,4964 | 0,5859 | 0,6959 | 0,7434 | 0,008992 |

| Процентные ставки денежного рынка (в % годовых) | 5,32 | 6,08 | 4,13 | 3,79 | 1,06 |

На основании этих данных заполнить три строчки в таблицах 2 и 3. (Разумно воспользоваться для этого вычислительными возможностями Excel). В таблице 2 заполнить значения для равновесного форвардного курса каждой из валют для трех значений срока : 30, 60, 90 дней.

Таблица 2

| фунт | марка | франк | Канад. долл | иена | |

| Цена спот | 1,5040 | 0,5900 | 0,6976 | 0,7544 | 0,008942 |

| Цена форвард eq | |||||

| с поставкой через 30 дней | |||||

| с поставкой через 60 дней | |||||

| с поставкой через 90 дней | |||||

| 5,32 | 6,08 | 4,13 | 3,79 | 1,06 |

А в таблице 3 заполнить аналогичные строчки для величины .

Таблица 3

| фунт | марка | франк | Канад. долл | иена | |

| Цена спот | 1,5040 | 0,5900 | 0,6976 | 0,7544 | 0,008942 |

| Ln (Цена форв./Цена форв. eq) | |||||

| с поставкой через 30 дней | |||||

| с поставкой через 60 дней | |||||

| с поставкой через 90 дней | |||||

| Процентные ставки денежного рынка (в %) | 5,32 | 6,08 | 4,13 | 3,79 | 1,06 |

Оценить отклонение от нуля по отношению к процентным ставкам денежного рынка для соответствующей валюты. Это удобно сделать в отдельной таблице.

7. Компания Mitsubishi Motors (Япония) подписала соглашение о поставках компании Mitsubishi (США) 200 автомобилей на общую сумму 2640*10^6 йен. Сумма должна быть выплачена в течение трех месяцев.

Представлены следующие данные:

Курс spot 110,10 Ұ /$

Курс forward на 90 дней в США 110,45 Ұ /$

Процентная ставка (годовых) на 90 дней в США 3,25%

Процентная ставка (годовых) на 90 дней в Японии 4,50%

Опцион call на 90 дней (право купить йены

за фиксированную цену – strike price,

оплачивается премией - ценой опциона)

Strike price 110,00 Ұ /$

Цена опциона 0,5% от суммы

Ожидаемый курс спот через 90 дней 110,11 Ұ /$

Что бы вы предложили сделать финансовому управляющему компании Mitsubishi (США) для обеспечения необходимых платежей в йенах?