В данном материале мы разберемся, как происходит доплата больничного до среднего заработка, проанализируем основание к ее получению и как ее оформить. А также разберем налоговый учет по теме, покажем пример расчета и ответим на самые распространенные вопросы.

Величина пособия по временной нетрудоспособности зависит от страхового стажа работающего. Но работодатель может откорректировать его до среднего заработка и доплатить разницу застрахованному лицу. При этом важно правильно оформить доплату и отразить ее на счетах бухучета. Это позволит работодателю учесть издержки на доплату по больничному в составе расходов при определении величины налога на прибыль.

Доплата больничного до среднего заработка

Зачастую оплата больничного значительно меньше заработка. Предприятие-наниматель может компенсировать образовавшуюся разницу за счет своих средств. Такое действие не является обязанностью работодателя и производится исключительно по его инициативе.

Налогообложение доплат

Доплата больничного до средней зарплаты не относится к государственным пособиям, поэтому подлежит налогообложению. Работодатель должен расценивать доплату как доход, заработную плату физического лица и произвести все необходимые платежи по налогам :

- Налог на доходы физических лиц;

- Страховые платежи по пенсионному, медицинскому и социальному страхованию по ставкам, установленным законодательством.

Как рассчитать доплату?

Размер доплаты определяется как разница между величиной среднего заработка и пособия по болезни.

Среднюю заработную плату рассчитывают умножением среднедневного заработка на длительность нетрудоспособности в днях. Для расчета учитывают все доходы, включаемые в налогооблагаемую базу по ЕСН. При определении средней зарплаты за день расчетным периодом признается 1 год, предшествующий заболеванию.

Величина пособия определяется в зависимости от стажа работы застрахованного лица. Она варьирует от 60 до 100% от среднего заработка. Максимальное значение его регулируется законодательством и меняется ежегодно.

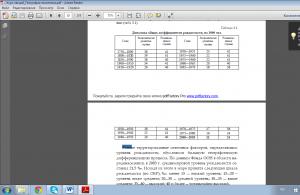

Например, работник завода болел в марте 7 календарных дней. Его ежемесячный оклад составляет 65000 рублей. Расчетный период с 1 февраля прошлого года по 28 февраля текущего отработан полностью. Доплата больничного до среднего заработка предусмотрена коллективным и трудовым соглашениями. Стаж работы – 7 лет.

Поскольку максимальный размер пособия по временной нетрудоспособности ограничен законодательством, предприятие компенсирует разницу в 1320,13 рублей.

Бухгалтерский учет доплаты по больничному

Рассмотрим отражение доплат по больничным листкам на счетах бухгалтерского учета на предыдущем примере. В бухучете следует выполнить следующие проводки:

- Дт20, 25, 23, 26, 44 Кт70 = 3042,00 – начислено пособие за первые 2 дня болезни за счет средств работодателя;

- Дт69 Кт70 = 7605,00 – начислен больничный за счет средств Фонда социального страхования;

- Дт20, 23, 25, 26, 44 Кт70 = 1320,13 – на сумму доплаты по больничному до среднего заработка.

Налоговый учет

Возможность включения доплат по пособиям в расходы на зарплату определена п.15 ст.255 НК РФ.

Доплата пособия по беременности и родам

Если в коллективном и трудовом соглашении прописана возможность работника получить доплату до среднего заработка к таким пособиям, то эти издержки также можно включить в затраты на оплату труда.

Порядок определения средней зарплаты должен быть отражен в локальных нормативных актах работодателя. Если в документах хозяйствующего субъекта это не отражено, то средний заработок можно определить согласно действующим нормативным актам, регулирующим порядок его расчета.

НК РФ определяет, что расходы на доплату к пособиям по беременности и родам до среднего заработка экономический агент вправе относить к расходам по налогу на прибыль.

Суммы таких доплат облагаются подоходным налогом. По ним начисляется ЕСН. В локальных нормативных актах налогового агента в области трудового законодательства может быть установлена доплата не только до среднего заработка, но и до:

- должностного оклада. Премии и любые надбавки во внимание не принимают;

- фактического заработка, то есть до зарплаты, которая была бы получена работником, если бы он трудился полный месяц;

- какой-либо фиксированной величины, которая может быть установлена одинаковой для всех работников предприятия не зависимо от оклада и должностных обязанностей. Размер доплаты зависит от финансовой возможности работодателя компенсировать материальные потери сотрудника во время болезни.

Доплата до МРОТ работающим по совместительству

Особого внимания заслуживает порядок доплаты до МРОТ, в том числе для совместителей. Если заработная плата работника, а также пособие по болезни, не достигает размера МРОТ, работодатель обязан компенсировать разницу.

Трудовым кодексом определено, что труд совместителей оплачивается пропорционально отработанному времени. Доплата больничного до МРОТ выполняется по тому же принципу. Порядок такой доплаты должен быть отражен во внутренних нормативных актах работодателя, регламентирующих расчеты по заработной плате. Положения этих документов доводятся до сведения работника под роспись.

Доплата оформляется приказом предприятия.

Отражение доплаты к больничному в 6-НДФЛ

В форме 6-НДФЛ суммы доплаты к пособиям по болезни отражают так:

- В стр.100 – дату выдачи доплаты;

- В стр.120 – день, следующий за перечислением средств работнику.

Ответы на актуальные вопросы

Вопрос № 1 . Может ли предприятие учесть в расходах для определения базы по налогу на прибыль доплату к больничному до среднего заработка гражданина другого государства?

Ответ. Предприятие имеет право осуществить доплату больничного до средней зарплаты в соответствии с трудовым соглашением своему работнику независимо от его гражданства. Но включать такие затраты в расходы при расчете величины налогооблагаемой базы по налогу на прибыль нельзя. Если гражданин другого государства не является застрахованным лицом, то права на пособие по болезни он не имеет. Следовательно, такие издержки не регулируются ст.255 ТК РФ и не учитываются как расходы, влияющие на величину налогооблагаемой прибыли.

Вопрос № 2 . Как рассчитать сумму доплаты до МРОТ зарплаты для сотрудника, работающего в режиме неполного рабочего времени. Для работника по его инициативе установлены рабочими днями понедельник, вторник, четверг и пятница, а среда, суббота и воскресенье – выходными. На предприятии пятидневная рабочая неделя. В апреле 2017 г. плановое рабочее время составило 160 часов, оклад работника – 7000 рублей. Фактически отработано 128 часов.

Ответ. Заработная плата работника в соответствии с количеством отработанных им часов в апреле 2017 г. составляет:

7000/160*128 = 5600 рублей.

Оклад сотрудника не достигает величины МРОТ, установленной законодательством на отчетную дату. Следовательно, как отработавший полную норму рабочего времени, установленную для работника индивидуально, он имеет право на доплату к заработку до МРОТ. Доплата будет рассчитана пропорционально времени фактического труда:

7500/160*128 = 6000,00.

Следовательно, величина доплаты для этого работника составляет 400,00 рублей (6000,00- 5600,00).

Вопрос № 3. Будут ли суммы доплаты больничного до среднего заработка возмещены за счет Фонда социального страхования?

Ответ. Согласно действующему законодательству, регулирующему порядок расчета пособий по болезни, средняя зарплата за день не может быть более лимита, определенного нормативными актами на отчетный год. Это означает, что за счет средств Фонда социального страхования может быть погашена только величина пособия, начисленная из расчета этого предельного значения, но не фактического дохода застрахованного лица. Разницу работодатель может возместить за счет собственных средств. Следует учесть, что доплата до фактической зарплаты сотрудника подлежит налогообложению в качестве доходов в общеустановленном для зарплаты порядке.

Вопрос № 4. 25 декабря работнику была начислена доплата больничного до среднего заработка. На следующий день с работником рассчитались по больничному и подоходный налог по этой сумме перечислили в бюджет. Как правильно отразить начисление доплаты в отчете ф.6-НДФЛ?

Ответ. Законом о подоходном налоге определено, что сумма НДФЛ по доходам налогоплательщика-физического лица должна быть перечислена работодателем не позднее следующего дня после выдачи ему средств. Каких-либо исключений по этому правилу для доплат по больничному до среднего заработка не установлено. Выплаченная в декабре доплата пособий по нетрудоспособности до средней зарплаты отражается в отчете 6-НДФЛ за текущий год следующим образом:

- Стр.100 – 26.12 – указывается дата выплаты доплаты;

- Стр.110 – 26.12 – отражается день удержания НДФЛ;

- Стр.120 – 27.12 – день уплаты подоходного налога в бюджет.

Вопрос № 5. Какими налогами нужно облагать величину доплаты к пособию по болезни до среднего, фактического заработка либо минимальной оплаты труда?

Ответ. Такие доплаты, так же как и сами пособия по нетрудоспособности, по налоговому законодательству облагаются НДФЛ. Как и к пособиям, к доплатам применяется ставка налога 13% или 30% в зависимости от того, относится к ли налогоплательщик к резидентам или нет. Доплаты так же являются объектом налогообложения по страховым взносам в отличии от сумм пособия по нетрудоспособности. Кроме того на суммы доплаты по больничному нужно начислить взносы на травматизм, а на суммы самого больничного не надо.

Многие работники болеют и сталкиваются с вопросом: как оплачивается больничный лист? Данная статья призвана ответить на этот и многие другие вопросы. Речь пойдет о простом листе нетрудоспособности, порядок оплаты пособия по БиР , а также отпуска по уходу за детьми – темы отдельных статей.

В 2019 году не ожидается серьезных изменений в расчете больничного листа. Фиксированного значения листок временной нетрудоспособности не имеет, зависит он, прежде всего, от трудового стажа и заработка.

- Если трудовой стаж составляет 8 и более лет, выплачивается пособие в размере 100% заработной платы

- От 5 до 8 лет - 80%

- Менее 5 лет - 60%

- определить средний заработок за расчетный период

- рассчитать средний дневной заработок

- вычислить размер дневного пособия

- установить сумму пособия к оплате

Если средний заработок за каждый год превышает требуемый предел (755 тыс. в 2017 году и 815 тыс. в 2018-ом ), то в расчет для оплаты больничного листа необходимо брать указанную предельную сумму!

Сначала нужно определить заработок за 2 предыдущих календарных года. Если сотрудник недавно устроился в компанию, в расчетах поможет справка о сумме зарплаты и иных выплат, которую каждый работодатель обязан выдавать при увольнении.

Для определения среднего дневного заработка полученную сумму необходимо разделить на 730.

Если страховой стаж сотрудника составляет менее 6 мес., за каждый месяц выплачивается не более одного МРОТ, с 1 января 2019 года МРОТ составляет 11 280 рублей.

Завершающий шаг - определение итоговой суммы листка временной нетрудоспособности. Нужно умножить размер дневного пособия на количество дней в соответствии с предоставленным больничным листом.

С 2017 года появилась возможность оформления электронных больничных листов вместо бумажного варианта.

Основные положения

Оплата больничного листа регулируется федеральным законодательством, а именно – 255–ФЗ от 29 декабря 2006 «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» с учетом всех изменений и дополнений (последние изменения внесены №86-ФЗ от 01 мая 2017 года).

Для оплаты листа временной нетрудоспособности работнику должен наступить один из следующих страховых случаев:

- болезнь или травма самого работника;

- уход за одним из членов семьи, который болен;

- карантин работника, его ребенка до 7-ми лет или недееспособного родственника;

- протезирование, основание для проведения которого - медицинские показания;

- долечивание в условиях санатория сразу после стационарного оказания медпомощи.

Обязательное требование всех вышеперечисленных ситуаций – страхование работника его работодателем путем перечисления страховых взносов в ФСС РФ в установленных законом размерах. На практике застрахован каждый официально оформенный сотрудник.

Как оплачивается больничный лист работнику, который получил травму на производстве или «заработал» профессиональное заболевание? В данных ситуациях основным регламентирующим документом является №125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24 июля 1998 г. (последняя редакция от 29 июля 2017 года).

Несчастные случаи и компенсация за профессиональные заболевания оплачиваются из средств ФСС в обычном порядке и идентичны тому, как происходит оплата больничного листа в 2019 г. для остальных страховых случаев.

Средства для оплаты больничных

Если работник взял больничный лист в 2019 г., как оплачивается данный лист нетрудоспособности и за счет каких источников? Любой страховой случай, произошедший с самим работником, оплачивается следующим образом:

- первые три дня – за счет прибыли предприятия;

- остальной период подлежит возмещению из Фонда социального страхования РФ.

Такая оплата больничного установлена статьей 3, пунктом 2 пп. 1 федерального законодательства о страховых взносах (№255-ФЗ).

Оплата больничного по уходу за ребенком или за недееспособным родственником осуществляется полностью из бюджета ФСС.

Оплата больничного листа после увольнения осуществляется в размере 60% независимо от продолжительности страхового стажа работника. Бывший сотрудник может претендовать на оплату такого больничного при выполнении ряда требований, прописанных в статье 7 пункте 2 Федерального закона №255-ФЗ.

- Калькулятор расчета больничного

Оплата листа нетрудоспособности постоянному сотруднику и внешнему совместителю

Общий порядок расчета больничного следующий:

- берется общая база доходов работника за последние 2 календарные года, на которые начисляются страховые взносы;

- полученная сумма делится на 730 (семьсот тридцать) дней;

- рассчитанная величина – среднедневной заработок;

- далее определяется % оплаты исходя из продолжительности страхового стажа сотрудника:

- Страховой стаж 8 и более лет – 100%;

- От 5 до 8 лет – 80%;

- От 3 до 5 лет – 60%;

- Меньше 6 мес. – больничный лист рассчитывается исходя из МРОТ (минимальный размер оплаты труда).

Пример: сотрудник работает на предприятии без малого 5 лет, его доходная база за 2 года равна 335 200,00 руб. Это место работы для него первое, т.е. страховой период находится в интервале, предполагающем 60% оплату среднедневного заработка:

335 200 / 730 = 459,18 руб. * 60% = 275,51 руб. Таким образом, за каждый день больничного работник получит по 275,51 руб. Первые 3 дня работодатель оплачивает из своих средств: 826,53 руб. Остальные дни – за счет фонда страхования.

При оплате листа нетрудоспособности внешнему совместителю существуют свои нюансы. Оплата больничного по совместительству в 2019 году осуществляется следующим образом.

1. При оформлении листа нетрудоспособности в медицинском учреждении пациент должен сказать, что у него несколько мест службы, и медицинская сестра, ответственная за выдачу больничных листов, должна дать несколько бланков – по одному для каждого работодателя. Причем на больничном делается пометка, какое место работы – основное, какое (какие) – по совместительству.

2. Если работник трудится по совместительству давно и доходная база сложилась, больничные ему оплатят все работодатели.

3. Если в 2-х календарных годах, предшествующих году наступления страхового случая, у работника были разные работодатели, то ему необходимо со всех собрать справки по форме №4-н и получить оплату у любого из нынешних работодателей по выбору самого работника, об этом сказано в статье 13 №255-ФЗ.

4. В том случае, если работник – совместитель последние 2 года не работал нигде, пособие по временной нетрудоспособности ему может быть выплачено из расчета МРОТ и продолжительности страхового стажа.

Порядок расчета среднего заработка

Как упоминалось выше, среднедневной заработок складывается из суммы доходов, полученной сотрудником в 2-х годах, предшествовавших году обращения за пособием. Иными словами, в 2019 году доходная база берется за 2017 и 2018 годы. Считаются все доходы, полученные у всех работодателей. Условие – договорные отношения должны носить официальный характер и с заработной платы работников все работодатели перечисляли страховые взносы в Фонд соцстрахования РФ (с 2017 года взносы перечисляются в ФСС РФ).

Встречаются ситуации, когда в указанном периоде у работника отсутствует доходная база. Например, работница находилась в отпуске по БиР либо по уходу за ребенком. Тогда она на основании статьи 14 пункта 1 Федерального закона №255 имеет право написать заявление и выбрать для исчисления среднедневного заработка предшествующие календарные годы (где был доход). Единственным условием является факт увеличения суммы больничного в большую сторону (по сравнению с рассчитанным по МРОТ).

При определении среднего заработка бухгалтерия руководствуется статьей 14 закона №255-ФЗ. При этом полученный результат сравнивается с актуальным на момент начисления пособия МРОТ.

Пример: сотрудник имеет доходную базу за 2017-2018 гг. 274,7 тыс.руб. Определяем среднедневной заработок: 274 700 / 730 = 376,30 руб.

Посчитаем среднедневной заработок из расчета МРОТ: 11 280 (с 1.01.2019г.) * 24 месяца = 270 720 / 730 = 370,85 руб.

Многих работников интересует вопрос: сколько процентов оплачивается больничный лист. Сотрудник получает 100% при страховом стаже, превышающем 8 лет. Стаж от 5 до 8 лет оплачивается в размере 80%, от 3 до 5 лет – 60%, менее 6 мес. – из расчета МРОТ.

Уволенным сотрудникам лист временной нетрудоспособности всегда оплачивается в размере 60% от фактического среднедневного заработка (при соблюдении необходимых для оплаты условий).

Существующие ограничения при оплате больничного

Оплата листов нетрудоспособности на предприятии происходит в соответствии с законодательством РФ, которое предусматривает ряд ограничений.

1) Доходная база за 2017-2018гг. должна быть не выше предельно допустимой величины. Это положение прописано в статье 14 пункте 3.2 №255-ФЗ. За 2017г. предельно допустимая величина доходов – 755 000 руб., за 2018г. – 815 000 руб . Таким образом, верхний предел доходов для любого работника (по каждому месту работы), которому начисляют больничный в 2019г., составит 755 000 + 815 000 = 1 570 000 руб. и среднедневной заработок – 2150,68 руб. (755 000 + 815 000/730).

2) Присутствие в листе нетрудоспособности отметки о нарушении больным режима. Например, пациент самовольно ушел из стационара. Дата нарушения режима является моментом, с которого сумма среднедневного заработка исчисляется из минимального размера оплаты труда.

3) Ограничения в соответствии с продолжительностью страхового стажа (проценты рассмотрены выше).

4) Пособие по уходу за больными родственниками имеет ряд ограничений по срокам оплаты в соответствии со статьей 6 пунктом 5 №255-ФЗ. Существует зависимость от возраста больного родственника, более наглядно размеры больничного пособия представлены в таблице.

|

Родственник |

Максимальная продолжительность 1 больничного в днях |

Число оплачиваемых дней в течение календарного года |

|

Ребенок в возрасте до 7-ми лет |

Нет ограничений |

|

|

Ребенок до 7-ми лет с заболеванием из специального перечня ФСС |

Нет ограничений |

|

|

Ребенок возрастом 7-15 лет |

||

|

Ребенок, являющийся инвалидом, до 18-ти лет |

Нет ограничений |

|

|

Ребенок в возрасте до 18-ти лет, имеющий ВИЧ и др. болезни по списку №255-ФЗ статья 6, пункт 5, п.п.4,5 |

Нет ограничений |

Нет ограничений |

|

Иной родственник |

Амбулаторный уход за больным ребенком оплачивается в следующем порядке:

1) первые 10 дней оплачиваются по среднедневному заработку, скорректированному согласно продолжительности страхового стажа;

2) последующие (начиная с 11-го дня) дни – 50% от среднедневного заработка на основании статьи 7 пункта 3 №255-ФЗ.

Срок оплаты листа временной нетрудоспособности

Начисленный в бухгалтерии больничный лист оплачивается работнику в день выдачи заработной платы на предприятии. Таких дней должно быть 2 – аванс и зарплата. В ближайшую дату сотрудник получает сумму пособия (облагается НДФЛ). Если нарушаются сроки оплаты больничного листа работодателем, работник вправе обратиться с жалобой в трудовую инспекцию , прокуратуру или суд. При составлении жалобы необходимо кратко изложить суть дела и приложить доказательства неправомерности действий работодателя. Подтверждением того, что нарушены сроки оплаты больничного листа, могут быть следующие документы:

- копия больничного листа;

- копия трудового договора;

- расчетный лист с начисленной суммой;

- копия ведомости или выписка со счета пластиковой карты (при безналичных расчетах с персоналом);

- иные документы.

Изменения законодательства в 2019 году

В 2019 году максимальный размер пособия по временной нетрудоспособности вырастет на 4 тысячи рублей - с 61 тысячи до 65,4 тыс. Независимо от отработанного стажа, максимальный больничный не может быть выше установленной законодательством суммы, и в 2019 году ее увеличат до 65 400 руб.

Напомним, что ограничения по максимальной сумме больничного связано с тем, что взносы в ФСС рассчитываются не со всей зарплаты работника, а с определенной суммы. В 2018 г. это 815 000 руб., то есть месячная "максималка" составляет 67,9 тыс.руб. В 2019 году максимальная сумма для отчисления страхвзносов возрастет до 865 тыс.руб., а ежемесячный максимум - до 72 тыс.руб. А значит, и в 2020 году можно рассчитывать на увеличение максимальной суммы больничного.

Любые законодательные изменения, регулирующие оплату больничного листа, должны внимательно изучаться работодателями. ФНС может отказать в выплате, если документация будет оформлена с нарушениями установленного порядка.

Экспертиза статьи: А.Г. Кикинская, служба Правового консалтинга ГАРАНТ, юрисконсульт

С.В. Мягкова, служба Правового консалтинга ГАРАНТ, налоговый консультант, профессиональный бухгалтер-эксперт

Суммы, причитающиеся сотрудникам в качестве пособий по временной нетрудоспособности, зачастую меньше величины фактического заработка за период болезни. Разумеется, ни одному работнику не нравится терять в деньгах. Поэтому многие компании за свой счет дополнительно выплачивают своим сотрудникам разницу между величиной фактического (среднего) заработка и начисленным пособием. В «Актуальной бухгалтерии» мы расскажем о том, как сделать расчет таких доплат, а также о тонкостях их налогообложения.

Сразу скажем, что компания не обязана производить доплаты заболевшим работникам сверх установленного законом размера пособия по временной нетрудоспособности. Согласно статье 183 Трудового кодекса работодатель должен оплачивать больничные листы строго в соответствии с федеральными законами (1)(1). Однако компания вправе закрепить выплату доплат в трудовых и (или) коллективном договорах. Ведь, как известно, не разрешено самостоятельно устанавливать лишь те правила, которые ухудшают положение работников. А повышать уровень гарантий своих сотрудников законом не запрещается. Такая инициатива компании всегда приветствуется. Необходимая запись в договоре может выглядеть так.

Предположим, вы хотите доплачивать работнику сверх положенного ему по закону пособия только в тех случаях, когда он болеет сам, и не хотите за счет фирмы увеличивать сумму выплат, если сотрудник, например, ухаживает за больным членом семьи. Тогда в договоре нужно закрепить, что доплата производится только в случае утраты трудоспособности вследствие заболевания или травмы.

Средний заработок за время болезни рассчитывают согласно Положению об особенностях порядка исчисления пособий(2) (2). Его определяют как произведение среднедневного заработка на число календарных дней болезни. При расчете среднего заработка за время болезни учитывают все предусмотренные системой оплаты труда виды выплат, включаемые в базу по ЕСН, зачисляемому в ФСС России (О новшествах расчета пособий по нетрудоспособности читайте в «Актуальной бухгалтерии» № 2, 2009). Среднедневной заработок рассчитывают путем деления начисленной за расчетный период зарплаты сотрудника на число календарных дней, приходящихся на такой период. Расчетным периодом являются 12 месяцев, предшествующих месяцу наступления нетрудоспособности(3) (3).

Пособие за каждый день болезни рассчитывают как процент от среднего заработка, который зависит от продолжительности страхового стажа работника. Если страховой стаж сотрудника составляет менее 5 лет, то больничный оплачивается в размере 60% от среднего заработка. При страховом стаже от 5 до 8 лет - 80%, а если стаж более 8 лет - 100% от размера среднего заработка. Пособие за весь период нетрудоспособности определяют путем умножения дневного пособия на календарные дни болезни. Отметим, что максимальный размер пособия по временной нетрудоспособности в 2009 году составляет 18 720 рублей за полный календарный месяц (4)(4). Как рассчитать сумму доплаты, покажет пример.

Пример

В апреле 2009 г. сотрудник, работающий в компании, которая применяет общий режим налогообложения, болел 10 календарных дней (с 6 по 15 апреля). Его оклад - 50 000 руб., других выплат не было. Страховой стаж сотрудника составляет 6,5 года. Расчетный период с 1 апреля 2008 г. по 31 марта 2009 г. (365 календар. дн.) отработан полностью. Трудовым договором с работником в случае временной нетрудоспособности предусмотрена доплата до фактического заработка.

Средний дневной заработок составляет:

50 000 руб. × 12 мес. : 365 календар. дн. = 1643,84 руб.

Поскольку страховой стаж работника составляет 6,5 года, то сотрудник имеет право на пособие по временной нетрудоспособности в размере 80% от величины среднего заработка:

Дневное пособие равно:

1643, 84 руб. × 80% = 1315,07 руб.

Определим максимальный размер дневного пособия. Для этого разделим максимальный размер пособия, установленный на 2009 г., на число календарных дней апреля:

18 720 руб. : 30 дн. = 624 руб.

Поскольку исчисленный исходя из среднего заработка размер дневного пособия (1315,07 руб.) превышает максимально допустимый (624 руб.), то пособие выплачивается исходя из максимального размера (624 руб). Таким образом, пособие по временной нетрудоспособности составит:

624 руб. × 10 календар. дн. = 6240 руб.

При этом первые 2 дня болезни оплачиваются за счет средств работодателя:

624 руб. × 2 календар. дн. = 1248 руб.

Оставшаяся часть пособия (4992 руб.) выплачивается за счет средств соцстраха, а значит, уменьшает сумму подлежащего уплате ЕСН в части ФСС России.

Кроме пособия, работодатель должен произвести доплату до фактического заработка в размере:

1643,84 руб. × 10 календар. дн. – 1248 руб. – 4992 руб. = 10 198,40 руб.

В бухгалтерском учете это отражается записью:

ДЕБЕТ 26 КРЕДИТ 70

– 1248 руб. - начислено пособие за первые 2 дня временной нетрудоспособности;

ДЕБЕТ 70 КРЕДИТ 68

– 162 руб. - начислен НДФЛ;

ДЕБЕТ 69 КРЕДИТ 70

– 4992 руб. - начислено пособие

за счет ФСС России;

ДЕБЕТ 70 КРЕДИТ 68

– 649 руб. - начислен НДФЛ;

ДЕБЕТ 26 КРЕДИТ 70

– 10 198,40 руб. - отражена сумма доплаты до среднего заработка;

ДЕБЕТ 70 КРЕДИТ 68

– 1326 руб. - начислен НДФЛ.

Отражаем доплаты в налоговом учете

Доплаты до фактического (среднего) заработка могут быть включены в состав расходов на оплату труда(5) (5). Правда, при условии, что доплаты по больничным предусмотрены в трудовых и (или) коллективных договорах. В противном случае данные доплаты нельзя учесть в составе налоговых расходов. Такую точку зрения совсем недавно высказало финансовое ведомство (6)(6).

Нужно отметить, что вопрос о правомерности включения доплаты до фактического заработка в облагаемую базу по налогу на прибыль не такой простой, как это кажется на первый взгляд. По данной проблеме существует и иная, прямо противоположная точка зрения. Она высказана Президиумом ВАС РФ еще в 2007 году(7) (7). Согласно пункту 15 статьи 255 Налогового кодекса к расходам на оплату труда относятся «расходы на доплату до фактического заработка в случае утраты временной нетрудоспособности, установленную законодательством РФ».

А что же это за случаи, установленные законодательством РФ? По мнению судей, в нашем законодательстве был лишь один такой. До 1 января 2005 года законодатель обязывал компании выплачивать больничные лицам, работающим в районах Крайнего Севера, в размере полного заработка с учетом районного коэффициента и процентной надбавки (8)(8). Разница между фактическим заработком и максимальным размером пособия, выплачиваемого за счет средств ФСС России, и являлась той самой доплатой, «установленной законодательством РФ», которая могла быть отнесена к расходам на оплату труда. Однако с 1 января 2005 года компании лишились такой возможности. Поэтому судьи сделали вывод, что доплаты до фактического заработка в случае болезни сотрудника не могут быть отнесены к расходам на оплату труда.

Аналогичной позиции придерживается и столичная налоговая служба. В ее декабрьском письме(9) (9) была высказана позиция, согласно которой компании не вправе включать в налоговые расходы доплаты до фактического заработка даже в случае, если такие доплаты предусмотрены трудовыми или коллективными договорами. Налоговики отметили, что, принимая решение о налогообложении доплат, компаниям следует руководствоваться вышеупомянутым постановлением ВАС РФ. А согласно данному постановлению доплаты до фактического заработка не уменьшают налогооблагаемую прибыль.

Поэтому, принимая решение о включении доплат в состав расходов на оплату труда, компаниям следует оценить возможные налоговые риски. Ведь, если компания включит суммы доплат в состав расходов, есть вероятность, что фирма при проверке столкнется с претензиями со стороны налоговой инспекции.

Начисляем зарплатные налоги

Доплаты до фактического заработка нужно включать в облагаемую базу по налогу на доходы с физических лиц. В отношении ЕСН, а также взносов на обязательное пенсионное страхование отметим следующее. Если данные выплаты уменьшают облагаемую базу по налогу на прибыль, то эти суммы необходимо учесть при расчете базы по соцналогу. Кроме того, в этом случае начисляют страховые взносы на обязательное пенсионное страхование.

Суммы доплат до фактического (среднего) заработка подлежат обложению и страховыми взносами от несчастных случаев на производстве и профзаболеваний(10) (10). Ведь взносы по «травме» начисляют на все виды доходов работников. Исключением являются выплаты, включенные в перечень (11)(11), на которые страховые взносы не начисляют. Однако доплаты до фактического заработка в него не входят.

*1) ...1 - Федеральный закон от 29.12.2006 № 255-ФЗ

*2) ... 2 - утв. пост. Правительства РФ от 15.06.2007 № 375

*3) ... 3 - п. 6 положения, утв. пост. Правительства РФ от 15.06.2007 № 375

*4) ... 4 - ст. 8 Федерального закона от 25.11.2008 № 216-ФЗ

*5) ... 5 - п. 15 ст. 255 НК РФ

*6) ... 6 - письма Минфина России от 12.02.2009 № 03-03-06/1/61, 03-03-06/1/62, 03-03-06/1/60

*7) ... 7 - Пост. Президиума ВАС РФ от 03.07.2007 № 1441/07

*8) ... 8 - Федеральный закон от 19.02.1993 № 4520-1

*9) ... 9 - письмо УФНС России по г. Москве от 04.12.2008 № 19-12/112990

*10) ... 10 - п. 3 правил, утв. пост. Правительства РФ от 02.03.2000 № 184

*11) ... 11 - утв. пост. Правительства РФ от 07.07.1999 № 765

Н.З. Ковязина, заместитель директора Департамента заработной платы, охраны труда и социального партнерства Минздравсоцразвития России

В трудовом договоре может быть предусмотрена доплата к больничному пособию до фактического (среднего) заработка с учетом страхового стажа работника. Тогда расчет доплаты нужно делать следующим образом. Для начала необходимо рассчитать размер дневного пособия по временной нетрудоспособности с учетом страхового стажа работника. Затем найти сумму максимально допустимого дневного размера пособия. Для этого нужно разделить максимальный размер пособия, выплачиваемый за счет ФСС России (18 720 руб.), на число календарных дней месяца, в котором ваш сотрудник болел. Далее необходимо сравнить размер дневного пособия по временной нетрудоспособности с максимально допустимым дневным размером пособия. Если величина дневного пособия по больничному листку превышает максимально допустимый, то из размера дневного пособия нужно вычесть максимально допустимый дневной размер пособия. Полученную разницу необходимо умножить на число календарных дней болезни. Это и будет величиной доплаты.

Нередко в составе соцпакета, предоставляемого сотрудникам, можно увидеть пункт о доплате к больничным, отпускным, командировочным и т.п. до среднего (фактического) заработка вне зависимости от страхового стажа работника. Очевидно, что особенно актуален такой бонус для молодых специалистов, которые в прямом смысле слова еще не заработали, к примеру, на получение 100-процентного пособия по временной нетрудоспособности. Вопрос в том, учитывать ли эти доплаты в дальнейшем при расчете отпускных или других выплат, рассчитываемых исходя из среднего заработка, в случае, если они попадут в расчетный период. Оказывается, что ответ на этот вопрос далеко не однозначен.

Положениями ст. 139 Трудового кодекса (далее - ТК) закреплено, что для всех случаев определения размера средней заработной платы (среднего заработка), предусмотренных ТК, устанавливается единый порядок ее исчисления. При ее расчете учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат. Причем расчет производится исходя из фактически начисленной сотруднику заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за ним сохраняется средняя заработная плата. В свою очередь, календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале - по 28-е (29-е) число включительно). Особенности же порядка исчисления средней заработной платы утверждены Постановлением Правительства от 24 декабря 2007 г. N 922 (далее - Порядок).

Необходимость рассчитать средний заработок возникает при выплате сотруднику отпускных или командировочных, при оплате учебного отпуска, "донорских" дней, за время приостановки работы сотруднику в случае задержки выплаты ему зарплаты, при выплате выходного пособия и т.п.

"Больной" вопрос

Плюс ко всему в силу положений ст. 183 ТК работодателю вменяется в обязанность выплачивать сотрудникам пособие по временной нетрудоспособности, предоставлять и оплачивать отпуска по беременности и родам (ст. 255 ТК), по уходу за ребенком (ст. 256 ТК) и т.д.

При этом размеры больничных ("декретных", пособий по уходу за ребенком) и условия их выплаты устанавливаются федеральными законами. Основным в данном случае является Закон от 29 декабря 2006 г. N 255-ФЗ. Больничные выплачиваются также исходя из среднего заработка. Однако таковой рассчитывается по иным (не "трудовым") правилам. В общем случае во внимание принимаются выплаты, произведенные в пользу сотрудника за два календарных года предшествующие наступлению страхового случая (ст. 14 Закона N 255-ФЗ). В данной части следует отметить, что размер больничных, во-первых, поставлен в зависимость от страхового стажа сотрудника. Так, в соответствии с ч. 1 ст. 7 Закона от 29 декабря 2006 г. N 255-ФЗ пособие по временной нетрудоспособности выплачивается в следующих размерах:

1) застрахованному лицу, имеющему страховой стаж 8 и более лет, - в размере 100 процентов от среднего заработка;

2) застрахованному лицу, имеющему страховой стаж от 5 до 8 лет, - 80 процентов от среднего заработка;

3) застрахованному лицу, имеющему страховой стаж до 5 лет, - 60% от среднего заработка.

Во-вторых, величина выплат, учитываемых при расчете пособия, за каждый год расчетного периода не может превышать предельную базу для начисления взносов в ФСС в соответствующем году (ч. 3.2 ст. 14 Закона N 255-ФЗ). Так, если нетрудоспособность сотрудника наступила в 2016 г., то максимальный размер больничного составит 1772,60 руб. в день ((624 000 руб. + 670 000 руб.) : 730 дн. x 100%).

Доплаты с "характером"

Таким образом, как видим, размер среднего заработка, выплачиваемого сотруднику при наступлении тех или иных обстоятельств (при уходе в отпуск, направлении в командировку, в случае болезни и т.п.), может существенно отличаться от фактически получаемого им заработка. Именно поэтому компании довольно часто компенсируют своим работникам возникающую разницу. Проблема в том, что в подобных ситуациях становится неясно, как эти самые доплаты впоследствии должны рассматриваться при исчислении опять же среднего заработка. Вопрос простой: учитывать их при расчете среднего заработка или нет? Свое видение ответа на него дал Минтруд в Письме от 16 марта 2016 г. N 14-1/В-226. И позиция чиновников состоит в том, что доплата доплате рознь.

Так, согласно ст. 139 ТК для расчета средней заработной платы учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат. Пункт 2 Порядка содержит перечень всех выплат, которые следует учитывать при расчете среднего заработка. А в п. 3 Порядка сказано, что для расчета среднего заработка не учитываются выплаты социального характера и иные выплаты, не относящиеся к оплате труда (материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и другие). Представители Минтруда посчитали, что такой социальный характер имеют выплаты в виде доплат к больничным. Ведь их цель заключается в возмещении сотруднику утраченного заработка. Соответственно, доплата к больничным при расчете среднего заработка не учитывается.

Что же касается аналогичных доплат к среднему заработку, сохраняемому на период командировки, то тут уже чиновники их социальной направленности не обнаружили. По мнению представителей Минтруда, подобные "надбавки" можно рассматривать как часть заработной платы. Ведь ст. 135 ТК дает работодателям право самостоятельно определять и устанавливать в организации системы оплаты труда с учетом мнения профсоюза. Не ограничен он и в выборе способа и порядка дополнительного материального стимулирования работника, определении размера доплат и надбавок. А если выплата предусмотрена системой оплаты труда, то она фактически является частью зарплаты. Поэтому при исчислении среднего заработка подобного рода доплаты должны учитываться.

Универсальный расчет

Сразу скажем, что озвученный подход Минтруда оказался несколько удивительным. Ведь тем самым чиновники фактически признали, что доплаты к больничным не облагаются взносами во внебюджетные фонды, поскольку носят-то они социальный характер и не входят в систему оплаты труда в организации. "Казус" здесь в том, что данные доплаты совершенно точно не являются установленными законодательством пособиями. При этом столь же очевидно, что они произведены в рамках трудовых отношений. Собственно говоря, и Минфин относит такие доплаты к расходам на оплату труда при условии, что они предусмотрены трудовым и (или) коллективным договором (см., Письма Минфина от 10 апреля 2014 г. N 03-03-РЗ/16325, от 24 марта 2014 г. N 03-03-06/1/12631 и т.д.). А раз это расходы на оплату труда, то есть опять же часть заработной платы, то данные выплаты "отбрасывать" при расчете среднего заработка нет никаких оснований. И при таком толковании уже не будет иметь значение "природа" доплаты, что значительно упростит расчеты. С другой стороны, в этом случае доплаты к больничным однозначно придется включить в базу по взносам.

Пособие по временной нетрудоспособности выплачивается за счет средств ФСС РФ в пределах, установленных законодательством. В настоящее время - это 12 480 руб. (Федеральный закон от 29.12.2004 № 202-ФЗ). При этом некоторые работодатели доплачивают до фактического заработка в случаях, когда он превышает указанный размер. О том, как учесть такие расходы, рассказывает Л.К. Сомов, налоговый юрист компании "ФБК".

В соответствии с пунктом 15 статьи 255 НК РФ в расходы налогоплательщика включаются расходы на доплату до фактического заработка в случае временной утраты трудоспособности, установленную законодательством РФ. Указанная доплата прямо не предусмотрена нормами трудового права.

Возможность отнесения на расходы в целях налогообложения выплат работникам, связанных с временной нетрудоспособностью последних, прямо предусмотрена подпунктом 6 пункта 1 статьи 346.16 НК РФ. Такие выплаты учитываются в качестве расходов налогоплательщиками, применяющими упрощенную систему налогообложения.

Однако подпунктом 6 пункта 1 статьи 346.16 НК РФ также указывает на то, что такие выплаты должны быть предусмотрены законодательством РФ.

В то же время статьей 183 ТК РФ предусмотрена выплата работнику пособия по временной нетрудоспособности, размер и условия выплаты которого устанавливаются Федеральным законом от 29.12.2004 № 202-ФЗ "О бюджете Фонда социального страхования Российской Федерации на 2005 год" (подробнее о новом порядке выплаты больничных читайте ), которым установлено, что максимальный размер пособия по временной нетрудоспособности за полный календарный месяц не может превышать 12 480 рублей.

Указанные выплаты учитываются в качестве расходов на основании пункта 16 статьи 255 НК РФ как расходы на обязательное социальное страхование. В то же время все расходы на оплату больничных сверх суммы 12 480 рублей за полный календарный месяц в качестве расходов на обязательное социальное страхование не признаются.

Следует отметить, что до 1 января 2005 года глава 25 "Налог на прибыль организаций" НК РФ не содержала прямого указания на возможность отнесения к расходам выплат пособий по временной нетрудоспособности.

Федеральным законом от 29.12.2004 № 202-ФЗ внесены изменения в статью 264 НК РФ. В соответствии с пунктом 48.1 пункта 1 статьи 264 НК РФ к прочим расходам от производства и реализации относятся расходы работодателя по выплате пособия по временной нетрудоспособности вследствие заболевания или травмы за первые два дня нетрудоспособности работника в части, не покрытой страховыми выплатами, произведенными работникам страховыми организациями. Кроме того, теперь к расходам можно относить и платежи работодателей по договорам добровольного личного страхования, заключенным со страховыми организациями, в пользу работников на случай их временной нетрудоспособности вследствие заболевания или травмы за первые два дня нетрудоспособности.

Указанные платежи включаются в состав расходов, если сумма страховой выплаты по таким договорам не превышает размера пособия по временной нетрудоспособности вследствие заболевания или травмы за первые два дня нетрудоспособности работника, определяемого в соответствии с законодательством РФ (подп. 48.2 п. 1 ст. 264 НК РФ).

Однако внесенные изменения не решили проблему отнесения на расходы сумм доплаты работникам до фактического заработка в случае временной потери трудоспособности, поскольку они прямо не предусмотрены ни налоговым, ни трудовым законодательством.

В то же время нормы главы 25 НК РФ, в частности, статья 270 НК РФ не содержит и прямого запрета на учет таких выплат в качестве расходов в целях налогообложения. Исходя из общих правил признания расходов в целях налогообложения прибыли, можно обосновать возможность отнесения рассматриваемых выплат на расходы организации. Перечень расходов, указанных в главе 25 НК РФ не является закрытым. В соответствии со статьей 255 НК РФ в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективными договорами. На основании статьи 252 НК РФ эти выплаты также должны являться обоснованными, экономически оправданными и документально подтвержденными.

Таким образом, любые затраты налогоплательщика по выплатам в связи со временной нетрудоспособностью работника, если они соответствует требованиям статьи 252 НК РФ и предусмотрены трудовым или коллективным договором, могут быть отнесены на расходы в целях налогообложения.

Нормы трудового законодательства не содержат запрета на осуществление работодателем в пользу работника выплат, связанных с временной нетрудоспособностью последнего.

При этом следует иметь в виду, что указанные выплаты должны быть экономически обоснованы и документально подтверждены.

Вопрос относительно экономической обоснованности расходов работодателя по выплатам в связи со временной нетрудоспособностью работника является оценочным, то есть подлежит разрешению в каждом конкретном случае сторонами спора.

Если такой вопрос возникнет в ходе судебного разбирательства, то рекомендуем настаивать на то том, что работодатель, осуществляя такие выплаты, реализует социальные гарантии, которые предоставляет своим работникам. Что касается документального подтверждения расходов, то такими подтверждениями могут служить:

- приказ руководителя организации об осуществлении выплат, в котором должен быть указан размер и основания выплат;

- положения трудового договора, которые бы предусматривали возможность таких выплат;

- документы, подтверждающие, что денежные средства были действительно выплачены работнику и приняты последним.

Наличие такого документа в организации существенно упростит процесс обоснования и подтверждения расходов и перед налоговыми органами, и в ходе в судебного разбирательства.

Позиция Минфина России по рассматриваемому вопросу изложена в письме Минфина России от 15.06.2004 № 03-02-05/4/19. В этом документе указано, что налогоплательщик имеет право отнести к расходам, уменьшающим полученные доходы в целях налогообложения прибыли, суммы превышения фактически выплачиваемого пособия по временной трудоспособности над максимальным размером пособия по временной нетрудоспособности, выплачиваемого из ФСС РФ. Минфин России также указывает на то, что при исчислении и выплате пособий по временной нетрудоспособности работодатели должны руководствоваться Постановлением Совмина СССР и ВЦСПС от 23.02.1984 № 191 "О пособиях по государственному социальному страхованию", согласно пункту 25 которого пособие по временной нетрудоспособности, кроме случаев трудового увечья или профессионального заболевания, определяется в процентном отношении от заработка в зависимости от непрерывного трудового стажа.

Приведенная позиция Минфина России свидетельствует об отсутствии существенных налоговых рисков при отнесении на расходы организации сумм, фактически уплаченных сотрудникам в качестве пособий по временной нетрудоспособности, в том числе, и в части, превышающей 12 480 руб.

Напомним, что в соответствии с подпунктом 3 пункта 1 статьи 111 НК РФ выполнение налогоплательщиком письменных разъяснений по вопросам применения законодательства о налогах и сборах, данных финансовым органом или его должностным лицом в пределах их компетенции, исключают вину налогоплательщика в совершении налогового правонарушения (подробнее читайте ).

В соответствии с пунктом 1 Положения о Минфине России, утвержденного постановлением Правительства РФ от 30.06.2004 № 329, Минфин России является федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в налоговой сфере.

В пункте 1 статьи 236 НК РФ указано, что объектом обложения единым социальным налогом признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг.

В соответствии с пунктом 3 статьи 236 НК РФ выплаты и вознаграждения не признаются объектом обложения ЕСН, если они не отнесены налогоплательщиком к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде.

Согласно пункту 2 статьи 10 Федерального закона РФ от 15.12.2001 № 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" объектом обложения страховыми взносами и базой для начисления страховых взносов являются объект налогообложения и налоговая база по ЕСН, установленные главой 24 "Единый социальный налог (взнос)" НК РФ.

Таким образом, если суммы, выплаченные сотрудникам в качестве пособий по временной нетрудоспособности, относятся к расходам, уменьшающим налоговую базу по налогу на прибыль, то указанные суммы облагаются ЕСН и страховыми взносами на обязательное пенсионное страхование.